Finanse osobiste – planowanie budżetu [Excel]

- Opublikowane

- Kategorie: Budżet domowy, Finanse osobiste

Planowanie budżetu domowego może sprawiać problem. Przedstawiam szablon planowania budżetu domowego, który jest prosty, posiada przejrzystą hierarchię alokacji środków finansowych oraz jest praktyczny. Zaplanowanie mojego budżetu domowego na 2023 rok zajęło mi maksymalnie 30 minut.

SPIS TREŚCI

WSTĘP

W poprzednim wpisie opublikowałem plik Excel będący prostą wersją budżetu domowego, skupiający się na wydatkach. Zrozumienie skali oraz struktury wydatków jest podstawą do tworzenia i planowania budżetu domowego.

W dzisiejszym wpisie przedstawię główne założenia, strukturę oraz hierarchię alokacji środków finansowych w ramach planowania budżetu w horyzoncie jednego roku. To co pokazuje nie jest prawdą objawioną lub czymś wyrytym w skale na zawsze. To co pokazuje jest próbą ustrukturyzowania procesu planowania budżetu kierując się zdrowo rozsądkowymi założeniami oraz własnymi doświadczeniami. Nazwijmy to „modelowym” budżetem.

Oczywiście proces planowania budżetu może (a nawet powinien) różnić się dla każdej pojedynczej osoby w zakresie proporcji alokacji środków finansowych do poszczególnych kategorii. Pokażę na własnym przykładzie jak podszedłem do planowania mojego rocznego budżetu oraz wyjaśnię różnice względem „modelowego” budżetu.

Plik Excel znajduje się na końcu wpisu.

BUDŻET DOMOWY – WERSJA MODELOWA

Budżet domowy oraz jego planowanie powinno być według mnie z natury proste i niezbyt skomplikowane. To co może sprawiać pewną trudność to dobranie odpowiednich proporcji alokacji środków finansowych do poszczególnych kategorii. Niestety nikt tego nie zrobi za mnie ani za Ciebie. Natomiast postaram się naprowadzić oraz dać wskazówki jako punkt wyjścia do indywidualnych rozważań.

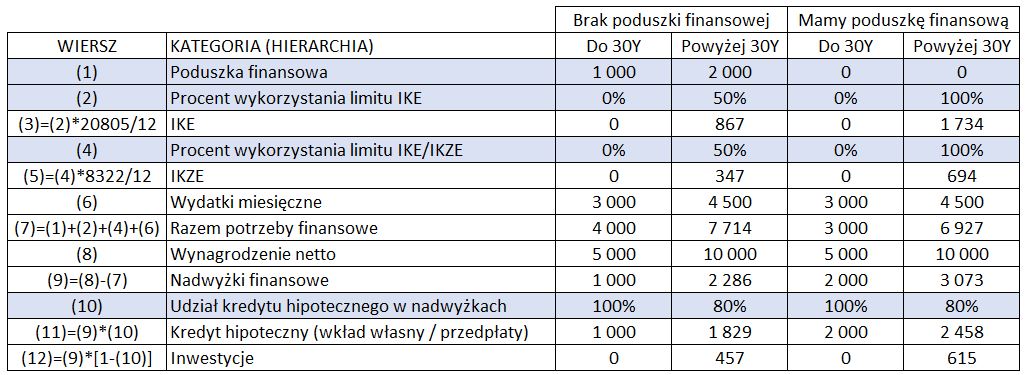

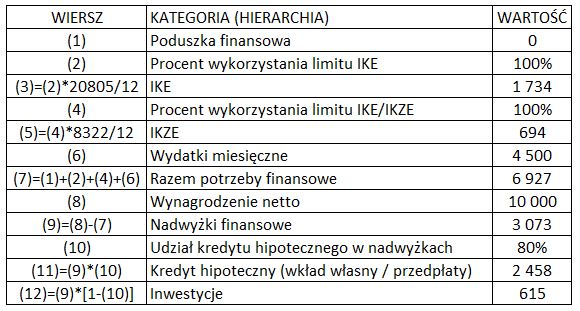

Najpierw spójrzcie na poniższą tabelę, która przedstawia „modelowe” planowanie budżetu. Na początek objaśnię jej schemat:

- Liczby są przedstawione w skali jednego miesiąca.

- Wartości liczbowe (np. 1.000 PLN) są przykładowe.

- Wartości procentowe (np. 50%) są „modelowe”.

- Wiersze zaznaczone na niebiesko oznaczają alokację środków finansowych, czyli musimy sami podjąć decyzję jaką część naszych pieniędzy przeznaczymy na daną kategorię. Te proporcje będą się zmieniać wraz ze zmianą naszej sytuacji finansowej, powinno to być silnie skorelowane z wiekiem.

- Wiersze bez koloru są już wypadkową po podjęciu decyzji o alokacji środków finansowych. Kategorie wydatków miesięcznych oraz wynagrodzenia traktujemy jako dane wsadowe. Mamy na nie wpływ, ale w dłuższym terminie, nie zmienimy ich w przeciągu jednego dnia (momencie planowania budżetu).

SCENARIUSZE

Dla uproszczenia przyjąłem poniższe kryteria, których przecięcia tworzą cztery główne scenariusze:

- Poduszka finansowa – brak lub jej posiadanie.

- Wiek – poniżej lub powyżej 30 lat.

Dlaczego dobrałem właśnie takie a nie inne główne scenariusze? Poduszka bezpieczeństwa jest fundamentem w finansach osobistych i pierwszym działaniem jakie powinniśmy podjąć, tj. jej budowa. Nawet jeżeli mamy długi, w pierwszej kolejności trzeba zadbać o posiadanie poduszki finansowej. Absolutny fundament zdrowych finansów osobistych i racjonalnego budżetu.

Wiek 30 lat dobrałem arbitralnie, aczkolwiek ma to odniesienie do realiów. Z reguły ludzie w wieku ok 20 lat zaczynają pierwszą poważną pracę a ich zarobki powinny systematycznie rosnąć. Z moich luźnych obserwacji wynika, że jednym z najważniejszych wydatków jakim jest zakup mieszkania dokonujemy przeważnie przed 30 rokiem życia. Jest to granica ustawiona luźno i nie należy się do niej zbytnio przywiązywać.

Pamiętajcie, że cztery powyższe scenariusze wybrałem subiektywnie oraz zdrowo rozsądkowo przypisałem procent alokacji środków na IKE / IKZE / kredyt hipoteczny. Wszystkich scenariuszy w moim budżecie „modelowym” może być aż 2.662 (2 x 11 x 11 x 11):

- Poduszka finansowa – brak lub posiadanie (2 kombinacje).

- IKE – kombinacje od 0% włącznie do 100% włącznie w interwale 10 pp. (11 kombinacji).

- IKZE – kombinacje od 0% włącznie do 100% włącznie w interwale 10 pp. (11 kombinacji).

- Udział kredytu hipotecznego w nadwyżkach – kombinacje od 0% włącznie do 100% włącznie w interwale 10 pp. (11 kombinacji).

KATEGORIE

Teraz wyjaśnię co znajduje się na poziomie wierszy w tabeli, czyli kategorie. Kolejność kategorii nie jest przypadkowa, pokazuje ona hierarchię alokacji środków finansowych. Im wyższy wiersz tym ważniejszy:

- (1) Poduszka finansowa – ile musimy odkładać miesięcznie, aby uzbierać poduszkę finansową. Jeżeli ktoś jeszcze nie ma poduszki finansowej to powinien dążyć do kwoty pokrywającej minimum 6 miesięczne wydatki. Pamiętajcie, że najpierw trzeba płacić sobie a dopiero innym.

- (2) Procent wykorzystania limitu IKE – wartość od 0% do 100% określająca, ile limitu IKE chcemy wykorzystać w ciągu roku. Po zapłaceniu sobie dzisiaj (poduszka) możemy myśleć o emeryturze w przyszłości.

- (3) IKE – wartość miesięcznych wpłat na IKE.

- (4) Procent wykorzystania limitu IKZE – wartość od 0% do 100% określająca, ile limitu IKZE chcemy wykorzystać w ciągu roku. Po zapłaceniu sobie dzisiaj (poduszka) możemy myśleć o emeryturze w przyszłości.

- (5) IKZE – wartość miesięcznych wpłat na IKZE.

- (6) Wydatki miesięczne – są to WSZYSTKIE wydatki miesięczne na życie. Żywność, edukacja, rozrywka, internet, książki, komunikacja, wyjazdy, raty kredytów, czynsz do spółdzielni, rachunki za media, pieluchy dla dziecka, etc.

- (7) Razem potrzeby finansowe – suma wszystkich wydatków powyżej.

- (8) Wynagrodzenie netto – suma wszystkich naszych zarobków po opodatkowaniu.

- (9) Nadwyżki finansowe – różnica pomiędzy wynagrodzeniem netto a wszystkimi potrzebami finansowymi.

- (10) Udział kredytu hipotecznego w nadwyżkach – wartość od 0% do 100% określająca jedną z dwóch sytuacji:

- Nie mam kredytu hipotecznego, więc potrzebuje uzbierać na wkład własny.

- Mam kredyt hipoteczny, więc dokonuje miesięcznych przedpłat.

- (11) Kredyt hipoteczny (wkład własny / przedpłaty) – kwota przeznaczana na wkład własny na mieszkanie lub wartość przedpłat kredytu hipotecznego.

- (12) Inwestycje – wartość nadwyżek finansowych możliwa do przeznaczenia na inwestycje, po wcześniejszym uregulowaniu sytuacji z kredytem hipotecznym.

- Poduszka finansowa – maleje do 0, w końcu powinniśmy ją uzbierać.

- IKE – rośnie do 100%, im szybciej tym lepiej.

- IKZE – rośnie do 100%, im szybciej tym lepiej.

- Udział kredytu hipotecznego w nadwyżkach – maleje do 0%, spłacamy kredyt hipoteczny i skupiamy się na inwestycjach.

BUDŻET DOMOWY – OMÓWIENIE MODELOWYCH ZAŁOŻEŃ

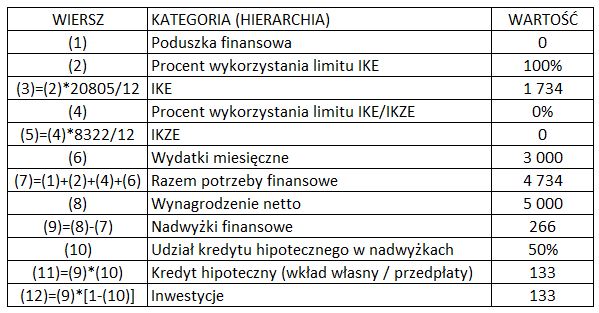

Przeanalizujmy teraz cztery główne scenariusze oraz ich „modelową” alokację środków finansowych:

- Brak poduszki finansowej, do 30 roku życia.

- Brak poduszki finansowej, powyżej 30 roku życia.

- Mamy poduszkę finansową, do 30 roku życia.

- Mamy poduszkę finansową, powyżej 30 roku życia.

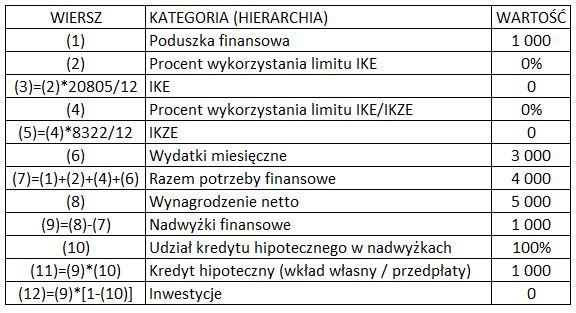

BRAK PODUSZKI FINANSOWEJ DO 30Y

Na początku musimy uzbierać poduszkę finansową i jest to nasz najważniejszy cel finansowy. Jeżeli trzeba to w krótkim terminie tniemy wydatki miesięczne, aby osiągnąć ten cel. W długim terminie staramy się, aby nasze przychody rosły.

Wydatki miesięczne to nic innego jak suma naszych WSZYSTKICH wydatków.

Procent wykorzystania limitu IKE / IKZE jest ustawiony na 0%. Można by się spytać, dlaczego 0% skoro oszczędzanie na emeryturę jest takie ważne i im szybciej zaczniemy tym lepiej dla nas w przyszłości. Jestem realistą i w wieku 20-29 człowiek ma duży popyt na różnego rodzaju (przydatne) przedmioty, aby się ustatkować. Niech jednym z tych przedmiotów będzie chociażby uzbieranie wkładu własnego na mieszkanie.

W związku z powyższym nie dokonujemy jeszcze żadnych inwestycji. Można ten czas przeznaczyć na naukę i zgłębianie danego obszaru, który nas interesuje. Może to być giełda, nieruchomości, rynek kapitałowy, obligacje, ETF lub inne alternatywne inwestycje.

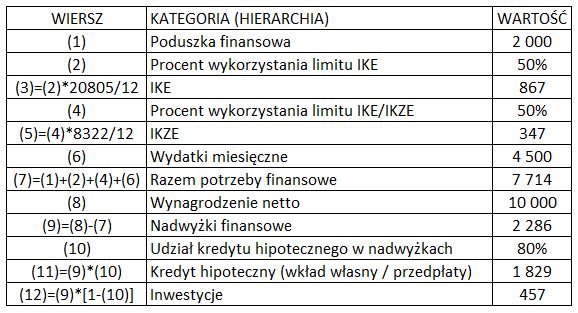

BRAK PODUSZKI FINANSOWEJ POWYŻEJ 30Y

Teraz zobaczmy, jak powinna zmienić się alokacja środków finansowych, kiedy jeszcze nie mamy poduszki finansowej i nasz wiek przekroczył 30 lat.

Miesięczna kwota przeznaczana na poduszkę finansową wzrósła względem scenariusza poniżej 30 lat. Zakładam, że nasze koszty życia rosną, czyli mamy wyższe wydatki miesięczne, czyli poduszka finansowa musi być odpowiednio wyższa.

Mając już powyżej 30 lat powinniśmy już nie tylko zastanawiać się nad emeryturą, ale podjąć zdecydowane kroki w tym temacie. IKE oraz IKZE są bardzo dobrymi instrumentami, aby zadbać o swoją emeryturę. Powinniśmy starać się przynajmniej w połowie wykorzystać roczny limit wpłat na IKE / IKZE.

Zakładam, że w wieku powyżej 30 lat nadal jeszcze spłacamy kredyt hipoteczny, ale po drodze przez przynajmniej kilka lat dokonywaliśmy regularnych miesięcznych przedpłat kredytu hipotecznego. Dzięki temu wysokość raty kredytowej obniżyła się znacznie (zakładam obniżenie rat zamiast skrócenia terminu) i możemy sobie pozwolić, aby wygospodarować część środków na inwestycje.

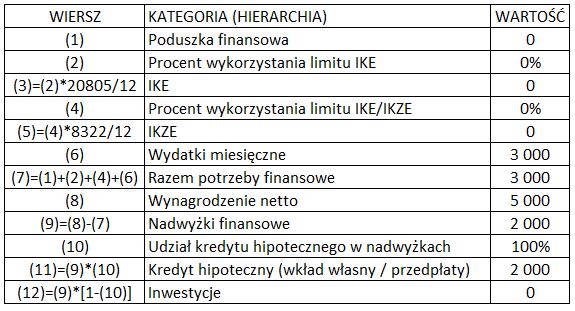

MAMY PODUSZKĘ FINANSOWĄ DO 30Y

Tym razem sytuacja jest o wiele bardziej komfortowa. Mamy już uzbieraną poduszkę finansową oraz nie odkładamy na IKE / IKZE. W związku z tym generujemy wyższe nadwyżki finansowe, które w całości przeznaczamy na przedpłaty kredytu hipotecznego. Dzięki temu bardzo szybko spłacimy kredyt hipoteczny, pewnie w mniej niż 10 lat.

Na inwestycje jeszcze przyjdzie czas, póki co zdobywamy wiedzę w temacie szeroko rozumianych inwestycji oraz dajemy sobie czas na podjęcie bardziej odważnych decyzji.

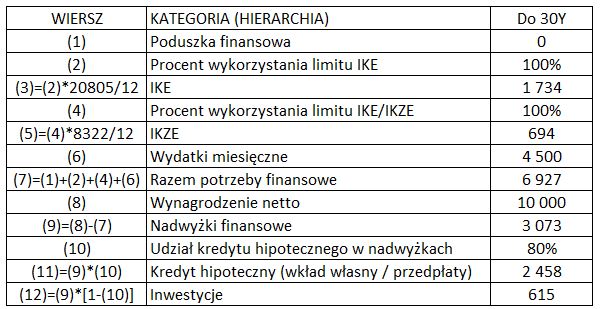

MAMY PODUSZKĘ FINANSOWĄ POWYŻEJ 30Y

W tym scenariuszu zakładamy, że poduszkę bezpieczeństwa już uzbieraliśmy wcześniej, ale mamy powyżej 30 lat. W związku z tym musimy zadbać o swoją emeryturę wykorzystując w 100% limity wpłat na IKE / IKZE.

Zapewne dalej jeszcze spłacamy kredy hipoteczny, aczkolwiek wysokość raty powinna być relatywnie niska po wielu latach regularnych przedpłat. W związku z tym utrzymujemy proporcję alokacji nadwyżek finansowych w 80% na przedpłaty oraz 20% na inwestycje. Dzięki temu po spłacie kredytu hipotecznego przed terminem (miejmy nadzieję przed 40 rokiem życia), będziemy mogli dużo środków przeznaczyć na inwestycje.

BUDŻET DOMOWY – OMÓWIENIE MOICH ZAŁOŻEŃ

Powyżej pokazałem jak według mnie (czyli subiektywnie) i w zdrowo rozsądkowych założeniach może wyglądać „modelowa” alokacja środków finansowych oraz nadwyżek finansowych w ramach budżetu domowego. Ponieważ jest to sytuacja „modelowa” a samych scenariuszy jak wspomniałem łącznie jest aż 2.662, pora na pokazanie jak to w praktyce wyglądało u mnie.

Przedstawię budżet historyczny, który miał mniej więcej stałe proporcje do 30 roku życia oraz mój aktualny budżet na najbliższy rok, który właśnie skończyłem planować kilka dni temu.

HISTORYCZNY DO 30Y

Poduszkę bezpieczeństwa uzbierałem bardzo szybko, tuż po tym jak zacząłem swoją pierwszą pracę. Było to możliwe z uwagi na bardzo niskie koszty mojego życia oraz wczesne wypracowanie zdrowych nawyków finansowych.

Jak się dowiedziałem o IKE oraz obligacjach skarbowych to bardzo mi się spodobała ta koncepcja. Prostota, pełna automatyzacja oraz możliwość rezygnacji w każdej chwili spowodowały, że dosyć szybko założyłem konto IKE. Nie pamiętam dokładnie, ale wydaje mi się, że było to w wieku 26-27 lat.

Konta IKZE nie otwierałem, ponieważ opłaca się ono generalnie tylko wtedy, kiedy wytrzymamy z nim do 65 roku życia. Wiedząc, że będę potrzebować środków finansowych na inwestycje z perspektywy czasu było to dobry ruch. Przed pierwszą inwestycją w nieruchomości na wynajem zlikwidowałem konto IKE na potrzeby wkładu własnego.

Nadwyżki finansowe przeznaczałem w połowie na spłatę kredytu hipotecznego a drugą połowę gromadziłem na dalsze inwestycje. Po kilku latach kupiłem drugą nieruchomość na wynajem.

AKTUALNY POWYŻEJ 30Y

Posiadam poduszkę bezpieczeństwa w gotówce na koncie oszczędnościowym w wysokości około 6 miesięcznych wydatków. Poziom 6 miesięcznych wydatków jest u mnie dosyć płynny, raz jest trochę powyżej poziomu 6 miesięcy a raz trochę poniżej 6 miesięcy.

Dlaczego? Ponieważ w sytuacji kryzysowej mógłbym zawsze pożyczyć pieniądze na kilka miesięcy od rodziny a w tym czasie sprzedać nieruchomość na wynajem. Oczywiście jest to scenariusz skrajnie pesymistyczny, aczkolwiek mając takie zabezpieczenie mogę bardziej swobodnie podchodzić do poduszki finansowej.

Na przestrzeni lat bywały momenty, że moja poduszka finansowa osiągała poziom 12 miesięcznych wydatków. Przy czym w moich „wydatkach” uwzględniałem także wszystkie koszty związane z obsługą nieruchomości na wynajem. Czyli nawet gdybym stracił pracę oraz nieruchomości na wynajem stałyby puste to miałbym 12 miesięcy, aby coś w życiu zmienić.

Jak widzicie kiedyś podchodziłem bardzo konserwatywnie do poduszki finansowej. Dzisiaj obniżyłem ten poziom do wartości 6 miesięcznych wydatków (uwzględniając koszty nieruchomości na wynajem), ponieważ jak wspomniałem sama nieruchomość jest pośrednią poduszką finansową (taką poduszką poduszki) oraz wolałem, aby moje środki finansowe pracowały na lepszym procencie. Finalnie środki z redukcji poduszki finansowej przeznaczyłem na nadpłatę kredytu hipotecznego.

Limit IKE już od 3 lat (2020-2022) wykorzystuje w 100% kupując 10Y obligacje skarbowe EDO indeksowane inflacją. Ten stan zamierzam utrzymywać do 60 roku życia.

Konto IKZE założę w BOSSA aby kupować ETF na indeks S&P 500. Mam nadzieję, że uda mi się je założyć jeszcze w styczniu, najpóźniej daje sobie czas do końca lutego tego roku.

Posiadam kredyt hipoteczny, który systematycznie co miesiąc przedpłacam. Jeszcze 1-2 lata temu, wszystkie nadwyżki finansowe przeznaczałem na nadpłatę. Dzisiaj przeznaczam na nadpłatę ok 80% nadwyżek finansowych, ponieważ jest bardzo prawdopodobne, że w tym roku dokonam inwestycji (poza rynkiem kapitałowym). Jeżeli wszystko się uda to może ją opiszę na blogu jako case study, ale to najwcześniej końcówka tego roku.

PODSUMOWANIE

Traktujcie powyżej przedstawione podejście do „modelowego” budżetu jako szablon / mapę drogową / dobre praktyki / ramy / zdrowo rozsądkowe metody. Obojętnie jakbyśmy tego nie nazwali to mam nadzieję, że to podejście pozwoli Wam odnaleźć się w tej płynnej lub nieokiełznanej materii jaką jest planowanie budżetu domowego.

Nie wiem czy jest to podejście idealne, aczkolwiek mam nadzieję, że posiada następujące kryteria:

- Prostota – tabelka z 12 wierszami oraz bardzo prostymi formułami powinna być do zrozumienia dla prawie wszystkich osób, w tym „tylko” 4 decyzje do podjęcia.

- Struktura – często w internecie widzę pytania typu „jak alokować?” lub „co pierwsze?”. Nadanie struktury poprzez hierarchię postępowań powinno to usystematyzować.

- Praktyczne – sam użyłem powyższego podejścia do planowania swojego budżetu domowego na 2023 rok.

Zaplanowanie mojego budżetu domowego na 2023 rok zajęło mi maksymalnie 30 minut. Możliwe, że było to nawet tylko 5 minut, aczkolwiek nie chciałbym przekłamać. Kierując się modelowym budżetem, posiłkując twardymi danymi na temat moich wydatków oraz własnymi analizami stworzenie budżetu domowego stało się bardzo proste.

Ja osobiście do planowaniu mojego budżetu domowego podchodzę konserwatywnie co przekłada się na następujące zmiany:

- Wydatki miesięczne dla bezpieczeństwa mnożę jeszcze razy 1,2 aby przez przypadek nie były zaniżone.

- W wynagrodzeniu nie uwzględniam różnego rodzaju premii lub przychodów jednorazowych / okresowych.

Dzięki takiemu podejściu jeszcze nigdy nie spotkałem się z sytuacją, aby mój budżet się „rozjechał” w trakcie trwania roku. Bywały momenty, w których konserwatywnie zbudowany budżet idealnie amortyzował nieprzewidziane (negatywne) sytuacje.

W poprzednich latach postępowałem w podobny sposób, aczkolwiek nigdy tego nie przelałem na konkret w formie ustrukturyzowanej tabeli. Teraz jest to o wiele łatwiejsze i na pewno będę z tego korzystać w przyszłych latach.

Życzę sobie i Wam wytrwałości w obranym kursie jakim jest budżet domowy. Konsekwencja w działaniu jest bardzo istotna aby osiągnąć dobrą kondycję finansów osobistych. W szczególności życzę Wam abyście limity na IKE / IKZE wykorzystywali w całości oraz wytrwali w tym postanowieniu od momentu podjęcia decyzji oszczędzania na emeryturę.

PLIK EXCEL

Poniżej załączam plik MS Excel, który przedstawia wszystkie dane opisane w niniejszym wpisie.

Wpisy o podobnej tematyce

Kredyt hipoteczny – dlaczego spłaciłem go tak szybko? [Case Study]

Spłaciłem kredyt hipoteczny w 3 lata i 10 miesięcy. Jest to dla mnie osobiście bardzo duże osiągnięcie, które zamyka pewien etap w moim życiu i jednocześnie otwiera nowy. W tym wpisie dowiesz się, dlaczego spłaciłem kredyt hipoteczny tak szybko oraz co to dla mnie znaczy.

Kredyt hipoteczny – symulacja nadpłat [Excel]

Dzięki nadpłatom kredytu hipotecznego już zaoszczędziłem ponad 100 tys. PLN a w całym okres kredytowania mogę zaoszczędzić nawet około 1 mln PLN! Na przykładzie mojego kredytu hipotecznego pokazuje kilka symulacji oraz potencjalny zakres oszczędności jaki mogę uzyskać w praktyce dzięki nadpłatom.

Finanse Osobiste – poduszka bezpieczeństwa [Excel]

Poduszka bezpieczeństwa jest fundamentem zdrowych finansów osobistych. Polega na gromadzeniu oszczędności na tzw. „czarną godzinę”. Na przykładach tłumaczę po kolei czym jest poduszka bezpieczeństwa, jak oszacować jej wartość, jakich instrumentów finansowych użyć do jej budowy oraz jak aktualizować jej wartość w czasie.