Nieruchomości – mieszkanie na pokoje [Case Study]

- Opublikowane

- Kategorie: Case study, Inwestycje, Nieruchomości

Przedstawiam duże Case Study wynajmu mieszkania na pokoje dla studentów. W okresie 3 lat zarobiłem nominalnie 61 tys. PLN a roczna stopa zwrotu po sprzedaży wyniosła 19,5%. W tym wpisie dowiesz się o szczegółowej strukturze przychodów, kosztów oraz zrozumiesz moje podejście do mieszkań na wynajem.

Niniejszy wpis typu Case Study wynajmu mieszkania na pokoje jest długi, dlatego na początku zamieszczam spis treści dla ułatwienia poruszania się po wpisie. Na końcu wpisu jest załączony plik MS Excel.

SPIS TREŚCI

WSTĘP

Byłem właścicielem wynajmowanego mieszkania na pokoje dla studentów przez okres 3 lat, od października 2017 r. do października 2020 r. Przedstawiam wszystkie liczby, w tym szczegółową strukturę przychodów oraz kosztów.

Była to moja pierwsza inwestycja w mieszkanie na wynajem, nauczyłem się na tym mieszkaniu wielu rzeczy. Muszę przyznać, że patrząc z perspektywy czasu niewiele bym zmienił w swoich działaniach. Na pewno powinienem być bardziej stanowczy wobec najemców w kilku sytuacjach, aczkolwiek i tak nie było tragedii.

W internecie trudno znaleźć szczegółowe i wiarygodne informacje dotyczące wynajmu mieszkania na pokoje. Mam nadzieję, że ten wpis właśnie taki będzie, czyli merytoryczny i transparentny. Ktoś kto rozważa inwestycję w mieszkanie na pokoje na pewno znajdzie tutaj dużo informacji.

Na początku muszę zaznaczyć bardzo ważną rzecz. Dzisiaj jest już zupełnie inny rynek niż w wyżej wspomnianym okresie. Kupiłem mieszkanie w Warszawie, kiedy stopy procentowe były bardzo niskie, gospodarka jak i sam rynek najmu dobrze się rozwijały.

Dzisiaj mamy okres „po” pandemii COVID-19 (póki co brak lockdownu i luzowanie obostrzeń) z bardzo wysokimi stopami procentowymi oraz napływem osób z Ukrainy w wyniku trwającej tam wojny. Na przestrzeni zaledwie 2 lat rynek najmu bardzo się zmienił. Zobaczymy co przyniesie przyszłość.

Pamiętaj, aby tego wpisu nie traktować jako zachęty do inwestycji w mieszkania na wynajem. Inwestycja w mieszkanie na wynajem ma dużo zalet oraz wad i nie jest dla każdego. Każda inwestycja powinna zostać poprzedzona rzetelną analizą danego przypadku oraz analizą naszej osobistej sytuacji (życiowej, finansowej, etc.). Każdy musi sam sobie odpowiedzieć czy warto inwestować w mieszkanie na pokoje. Na pewno ten wpis jest czymś co sam chciałbym przeczytać przed podjęciem decyzji o inwestycji.

MIESZKANIE NA POKOJE – MOJE PODEJŚĆIE DO INWESTYCJI

Na początku warto powiedzieć jaka jest moja filozofia inwestowania w mieszkania na wynajem. Jest to bardzo istotne, ponieważ każdy z nas ma własne preferencje, skłonności, potrzeby oraz sytuację finansową. W związku z tym kluczowe jest, aby zrozumieć przyczyny moich postępowań, ponieważ niektóre z nich mogą wydawać się nieracjonalne:

- Minimalizacja czasu – od początku inwestowania w mieszkania wiedziałem, że chce minimalizować moje zaangażowanie zamiast maksymalizować zyski. W tym okresie pracowałem i dalej pracuje na etacie.

- Delewarowanie – ponieważ moja sytuacja finansowa była bardzo stabilna, cały zysk z najmu mieszkania na pokoje przeznaczałem na przedpłatę kredytu hipotecznego. Chciałem w ten sposób szybciej spłacić kredyt hipoteczny oraz redukować koszty (uniknąć problemów w okresie wysokich stóp procentowych).

- Mieszkanie na pokoje – po zrobieniu rozeznaniu na rynku najmu, mieszkania na pokoje pozwalały osiągnąć najwyższe potencjalne stopy zwrotu. Oczywiście wiąże to się z wyższym ryzykiem, aczkolwiek byłem przygotowany na realizację pesymistycznego scenariusza / ryzyka.

MIESZKANIE NA POKOJE – GŁÓWNE CECHY

Poniżej jest lista najważniejszych informacji o mieszkaniu, które kupiłem już gotowe do wynajmu, czyli tzw. „gotowca”. Oznacza to, że ktoś kupił mieszkanie, zrobił remont z przeznaczeniem do wynajmu na pokoje a następnie mi je sprzedał, tzw. „flip”. Ja kupując mieszkanie musiałem już tylko zadbać o jego wynajem studentom.

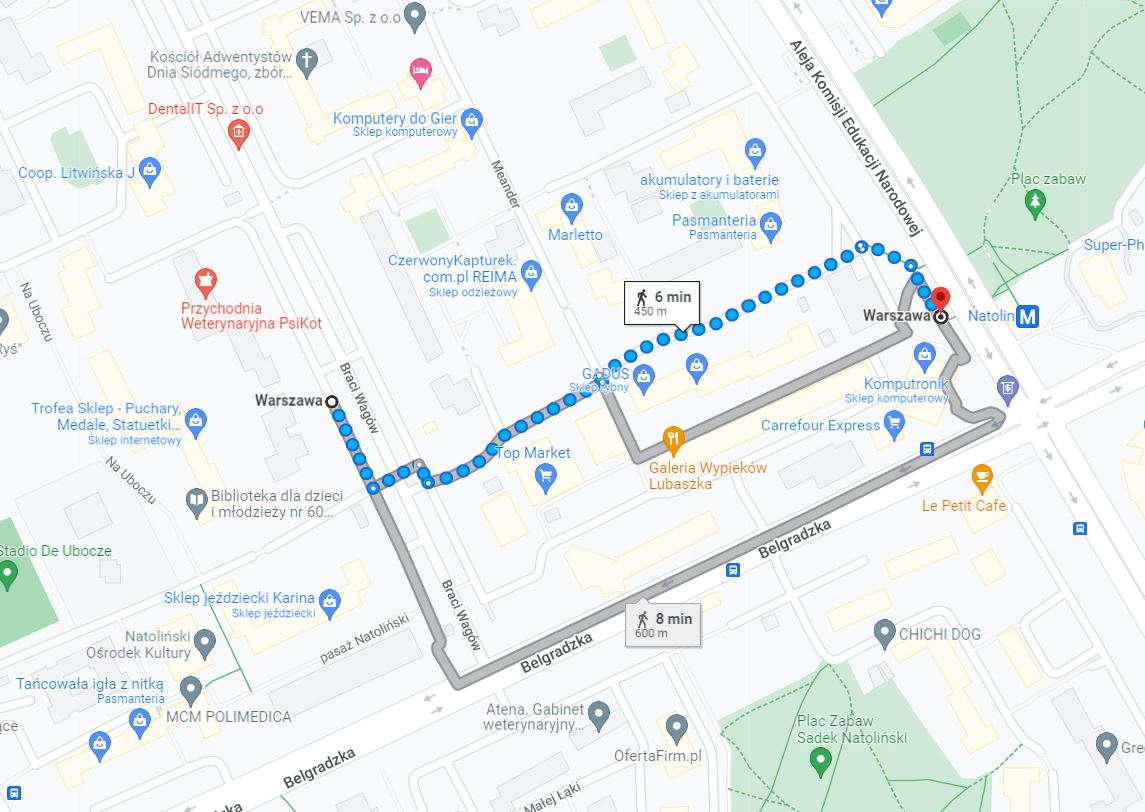

1) Lokalizacja

Mieszkanie mieści się w Warszawie na Ursynowie w bloku pomiędzy ulicami Na Uboczu oraz Braci Wagów. Dojście pieszo do metra Natolin zajmuje dokładnie 5 minut, mierzyłem z zegarkiem w ręku. Na poniższym zdjęciu Google Maps nie uwzględnia trasy pomiędzy blokami, która jest szybsza i bardziej w linii prostej. Całkiem blisko są 2 uczelnie wyższe: SGGW oraz Vistula.

2) Budynek oraz okolica

Mieszkanie znajduje się w budynku z wielkiej płyty wybudowanym w latach siedemdziesiątych ubiegłego wieku na ostatnim 4 piętrze. W budynku nie ma windy. Do mieszkania nie przynależy miejsce parkingowe, ale jest mała piwniczka. Ta kombinacja w niczym nie przeszkadza wynajmując pokoje studentom. Mieszkanie jest ciche, nie ma żadnej ruchliwej ulicy w pobliżu oraz niedaleko jest także las kabacki.

3) Cena oraz metraż

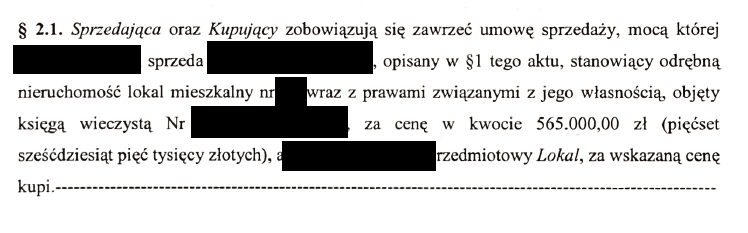

Mieszkanie o metrażu 64 m2 kupiłem za 565 tys. PLN co w przeliczeniu na m2 daje ok 8.8 tys. PLN. Dzisiaj taka cena wydaje się dosyć niska, lecz w 2017 r. była to cena około średniej rynkowej.

4) Układ

4) Układ

W mieszkaniu znajduje się 6 pokoi, 2 łazienki oraz ciemna kuchnia. Ponieważ wszystko znajduje się na 64 m2, tak więc pokoje mają metraż od 6 m2 do 9 m2. Łazienki oraz kuchnia jak się domyślacie były malutkie, w kuchni nie było normalnego stołu. Znajdowała się jedynie ława z krzesłami barowymi.

Mieszkanie jest oczywiście „ciasne” aczkolwiek studenci spędzają bardzo mało czasu w mieszkaniu. Często mieszkanie studentom służy najczęściej do spania.

5) Jakośc

Muszę jasno zaznaczyć, że mieszkanie było „dobrze” zaprojektowane (wszystko wymierzone na centymetry) aczkolwiek jakość materiałów użytych w mieszkaniu były niska. Najprościej mówiąc mieszkanie było zrobione po mega taniości. Byłem świadom, że w perspektywie 1-3 lat (zamiast normalnie 3-5 lat) mieszkanie będzie wymagać napraw oraz „mocnego” odświeżenia. Poniżej zdjęcie przykładowego pokoju jeszcze przed okresem najmu i lekkim doposażeniem.

ANALIZA PRZED KUPNEM MIESZKANIA NA POKOJE

Słyszałem, że warto przed kupnem pierwszego mieszkania na wynajem obejrzeć dużo mieszkań. Ja zamiast oglądać mieszkania zrobiłem dobre rozeznanie rynku i… kupiłem pierwsze mieszkanie, które zobaczyłem. Jeżeli dobrze pamiętam to moje rozeznanie rynku trwało ok 6 miesięcy, a samo podjęcie decyzji o pierwszej inwestycji w mieszkanie na pokoje trwało ok 12 miesięcy.

W tym czasie obserwowałem ceny najmu mieszkań na pokoje, porozmawiałem z kilkoma praktykami / inwestorami oraz przygotowałem sobie kalkulatory do liczenia stopy zwrotu inwestycji oraz analizy różnych scenariuszy.

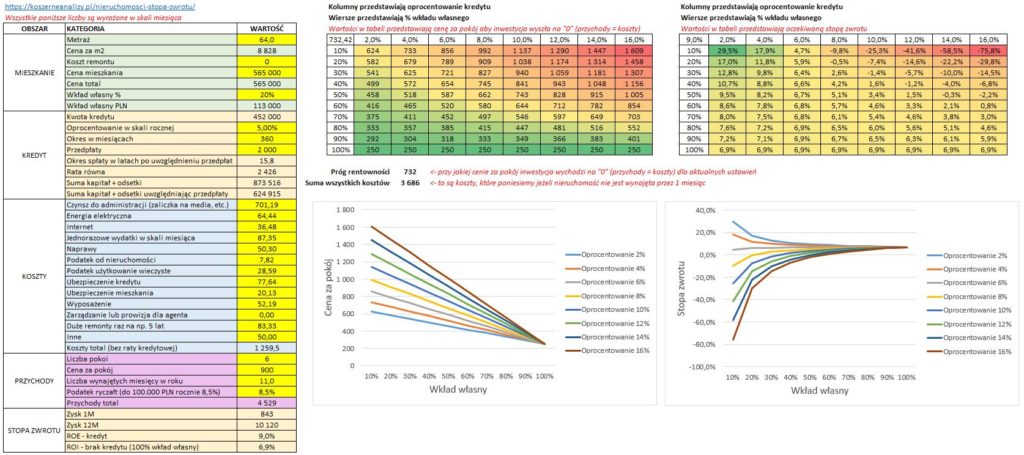

Szczegółowy opis głównego kalkulatora do liczenia stopy zwrotu inwestycji oraz analiz wrażliwości znajdziecie w tym wpisie. Poniżej zamieszczam jeszcze raz zrzut ekranu całego pliku Excel.

To co mnie osobiście najbardziej przekonało to to, że przy dosyć konserwatywnych założeniach próg rentowności oznaczał cenę najmu 1 pokoju za 732 PLN. W 2017 r. ta cena wydawało mi się bardzo łatwo do osiągnięcia. Pokoje w standardzie „PRL” w Warszawie wynajmowały się w okolicach od 600 PLN do 700 PLN. Moje mieszkanie miało standard „IKEA” aczkolwiek było nowe, zaraz po remoncie (pomimo „taniości”, o której pisałem powyżej).

Tym bardziej byłem przekonany, że uda się wynająć powyżej progu rentowności, ponieważ kupując mieszkanie 2 lub 3 pokoje były już wynajęte po cenie wyższej niż 1.000 PLN studentom zagranicznym.

WYNIKI NAJMU MIESZKANIA NA POKOJE

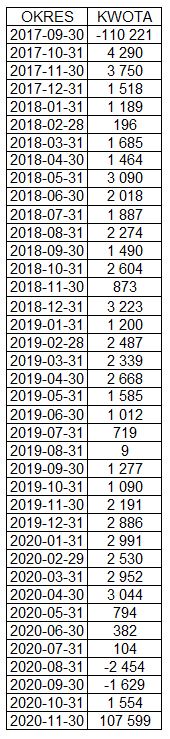

Teraz przejdziemy do tematu zapewne najbardziej interesującego wszystkich, czyli pieniądze. Poniższa tabela przedstawia cały okres posiadania przeze mnie mieszkania, tj. od października 2017 r. do października 2020 r., kiedy je sprzedałem.

W tabeli znajdują się następujące kolumny, przy czym ich szczegółowe omówienie znajduje się w kolejnych rozdziałach:

- Okres – okres wyrażony w miesiącach.

- Przychody – jest to suma przychodów w danym okresie. Przychody uwzględniają czynsz oraz opłatę za media dla wszystkich 6 pokoi.

- Wydatki – jest to kategoria typu „ekonomiczna” na potrzeby policzenia zysku netto. Zawiera ona wszystkie wydatki jakie poniosłem w danym okresie, czyli jak musiałem kupić słuchawkę do prysznica albo klej to te wydatki znajdują się w tej kategorii. Natomiast amortyzacja już nie jest uwzględniana.

- Koszt – jest to kategoria typu „księgowa” na potrzeby obliczenia podatku. W tej kategorii uwzględniam amortyzację oraz koszty odsetkowe kredytu hipotecznego, ale nie uwzględniam już kosztu raty kapitałowej oraz wydatków na dodatkowe wyposażenie mieszkania.

- Podatek – należny podatek do urzędu skarbowego. Zauważcie, że na początku rozliczałem się poprzez podatek ryczałtowy w wysokości 8,5% a od 2019 r. przeszedłem na skalę podatkową.

- Netto – są to już finalne kwoty, które zostawały w mojej kieszeni, czyli zysk netto. Obliczam go jako Przychody – Wydatki – Podatek.

- ROE – zwrot z kapitału (Return on Equity) liczony od początku okresu najmu do aktualnego okresu. Jest to suma wartości Netto przeskalowana do okresu 1 roku podzielona przez sumę wszystkich moich wydatków poniesionych na zakup mieszkania.

Dla lepszej czytelności powyższej tabelki, kategorie Przychody, Wydatki oraz Netto przedstawiam w bardziej przyjaznej formie na wykresie poniżej. Nie jestem w stanie szczegółowo opisać co się działo w poszczególnych okresach, ponieważ… było to dawno temu i mało z tego pamiętam. Aczkolwiek na wykresie można zauważyć następujące okresy niższych przychodów:

- Koniec 2017 r. – większość pokoi była wynajęta studentom z zagranicy w cenie 270-290 EUR, dlatego przychód w skali miesiąca był nawet powyżej 7.000 PLN.

- Zima 2018 r. – okres pierwszej rotacji, studenci z zagranicy przyjechali tylko na jeden semestr.

- Zima 2019 r. – ponownie spadek przychodów w wyniku rotacji studentów z zagranicy.

- Maj 2020 r. – finalizacja sprzedaży mieszkania, od tego momentu nie ogłaszam się na portalach internetowych i czekam aż wszystkie umowy najmu wygasną.

PRZYCHODY

Jak już wspomniałem pokoje wynajmowałem także studentom z zagranicy. Początkowo kwota najmu (czynsz + media) były w przedziale od 270 EUR do 290 EUR. Wraz z upływem czasu zdecydowałem się obniżyć cenę do 250 EUR. Kurs EUR/PLN oscylował w latach 2017-2019 w okolicach 4,2, w roku 2020 r. wzrósł on nawet do 4,5. Jak łatwo policzyć jeden pokój wynajmował się w kwocie ponad 1.000 PLN.

W przypadku studentów z Polski na początku wynajmowałem pokoje w cenie 1.000 PLN. Potem stopniowo obniżałem ceny pokoi do 850 PLN.

Dlaczego obniżałem ceny pokoi? Ponieważ chciałem minimalizować mój nakład czasu przeznaczany na obsługę mieszkania na pokoje co mi się udało. Niższe ceny oznaczały niższą rotację (brak rezygnacji w trakcie trwania umowy) oraz łatwiejsze / szybsze znalezienie nowych najemców. Udawało mi się podpisywać umowy najmu na 12M a niektórzy studenci z Polski nawet przedłużali umowy. Dla mnie była to korzystna wymiana pieniędzy względem czasu.

Warto podkreślić, że przez cały okres aż do maja 2020 r. inwestycja w każdym miesiącu wychodziła na plus, nie było ani jednego miesiąca z ujemnym zyskiem, na czym także mi zależało.

Pro tip dla inwestorów rozliczających się w formie ryczałtu. Powyższe kwoty rozbijałem w umowie osobno na czynsz oraz media:

- Dla pokoi w PLN niezależnie od wysokości czynszu, media zawsze kwotowałem za 150 PLN.

- Dla pokoi w EUR niezależnie od wysokości czynszu, media zawsze kwotowałem za 30 EUR.

W ten sposób podatek w formie ryczałtu rozliczałem tylko od kwoty czynszu, bez mediów. Zawsze drobny uzysk.

W okresie od października 2017 r. do maja 2020 r. średnia cena za pokój (media + czynsz) wyniosła 901 PLN. Cena ta już uwzględnia okresy bez pełnego obłożenia czyli okresy rotacji najemców. Do obliczeń przyjmuje okres do maja 2020 r. ponieważ wtedy finalizowałem sprzedaż mieszkania i dalej już nie wynajmowałem wszystkich pokoi.

Dla osoby, która chciałaby się zaangażować w wynajem mieszkania na pokoje w większym wymiarze czasu niż ja myślę, że w długim horyzoncie można by uzyskać średnią cenę najmu powyżej 1.000 PLN (z uwzględnieniem rotacji najemców). Oczywiście mówię tutaj o okresie, w którym posiadałem mieszkanie na pokoje.

Poniżej przedstawiam zrzut ekranu z przychodów w okresie styczeń 2020 r. Jak widzicie w tym okresie 3 pokoje były wynajęte w PLN a pozostałe 3 w EUR. Otrzymane EUR przerzucałem i wymieniałem przez konto w Revolut.

WYDATKI

Nie będę się rozpisywać o wydatkach, ponieważ najlepiej przedstawią to poniższe dane. Na skumulowanym wykresie słupkowym wartości zostały zagregowany do 3 kategorii w celu łatwiejszej wizualizacji:

- Czynsz płacony do spółdzielni mieszkaniowej.

- Rata kredytu hipotecznego.

- Pozostałe.

Rata kredytu hipotecznego stanowiła ok 65% wszystkich wydatków. Prawie w całym okresie stopy procentowe były na stałym poziomie, z wyjątkiem 2020 r. kiedy stopy procentowe zostały obniżone prawie do zera.

Poniższa tabela zawiera wszystkie kategorie oraz kwoty rozbite po miesiącach. Wydatki kształtowały się w miarę na stałym poziomie i wynosiły ok 3.000 PLN poza pojedynczymi okresami.

Poniżej jest zrzut ekranu kosztów dla stycznia 2020 r.

STOPA ZWROTU – ROE

Jednym z kluczowych zagadnień inwestowania jest policzenie stopy zwrotu. Jak zawsze można to policzyć na kilka sposobów, aczkolwiek właściwy sposób jest tylko jeden. Należy uwzględnić WSZYSTKIE przychody oraz koszty. Podkreślam słowo WSZYSTKIE, ponieważ spotkałem się z liczeniem stóp zwrotu, które nie uwzględniały wszystkich kosztów lub przychody były zbyt optymistyczne.

W trakcie trwania inwestycji, czyli do momentu sprzedaży mieszkania, liczyłem stopę zwrotu jako ROE (Return on Equity). Oznacza to nic więcej jak suma zysków ze wszystkich okresów w relacji do inicjalnych kosztów inwestycji.

Co jednak, jeżeli nasza inwestycja trwa dłużej lub krócej niż 12 miesięcy? Jak wtedy to wyrazić w skali roku? Przyjąłem prostą metodą annualizacji czyli przeskalowania zysków do okresu jednego roku. Aby to zrobić należy sumę zysków pomnożyć przez 12 a następnie podzielić przez liczbę rozpatrywanych okresów w miesiącach a następnie wszystko odnieść do inicjalnych kosztów inwestycji. Można to zapisać za pomocą poniższego wzoru.

ROE = (ZYSK NETTO * 12 / OKRES) / KOSZTY INWESTYCJI

W ten sposób zysk z okresu np. 3 miesięcy pomnożymy przez 4, aby uzyskać zysk roczny. Natomiast zysk z dwóch lat zostanie podzielony przez 2, aby ponownie uzyskać zysk roczny.

Inicjalny koszt inwestycji wyniósł mnie ok 110 tys. PLN, szczegóły są na poniższym obrazku. Uwzględnia ona wszystkie prowizje, koszty transakcyjne oraz podatki.

Na poniższym wykresie widać wartość ROE w całym okresie trwania inwestycji. Pierwszych kilka miesięcy ma zaburzone wartości, ponieważ przychody otrzymywałem już w całości, jednakże wydatki nie były ujęte w pełni. Przez pierwsze 3 okresy nie płaciłem jeszcze rat kredytu hipotecznego, aczkolwiek i tak wpisałem sobie na sztywno 1.900 PLN jako koszt kredytu. Kredyt został uruchomiony dopiero w styczniu i od tego momentu zacząłem płacić raty kredytu hipotecznego.

Od stycznia 2018 r. do maja 2022 r. ROE kształtowało się na poziomie ok 22% co uznaje za bardzo dobry wynik mając na uwadze, że moim priorytetem była minimalizacji mojego nakładu czasowego oraz delikatne obniżanie cen najmu wraz z upływem czasu.

Kalkulacja finalnej stopy zwrotu po sprzedaży mieszkania za pomocą formuły wewnętrznej stopy zwrotu (IRR – Internat Rate of Return) jest przedstawiona dalej w rozdziale STOPA ZWROTU – IRR.

MOTYWACJA DO SPRZEDAŻY

Skoro było tak dobrze, to dlaczego zdecydowałem się sprzedać mieszkanie na pokoje? Powodów było kilka, najważniejsze z nich przedstawiam poniżej:

- Brak czasu.

- Wynajem na pokoje to jednak nie jest coś dla mnie w długim terminie.

- Reorganizacja aktywów.

1) Brak czasu

Przede wszystkim powoli zaczynało mi brakować czasu. Miałem pracę na pełen etat, obsługiwałem mieszkanie na pokoje na Ursynowie dla studentów oraz na początku 2019 r. kupiłem kawalerkę na Grójeckiej (kolejne case study w przygotowaniu). Trzeba w tym wszystkim jeszcze znaleźć czas na życie prywatne, które w tamtym okresie także wymagało ode mnie zaangażowania.

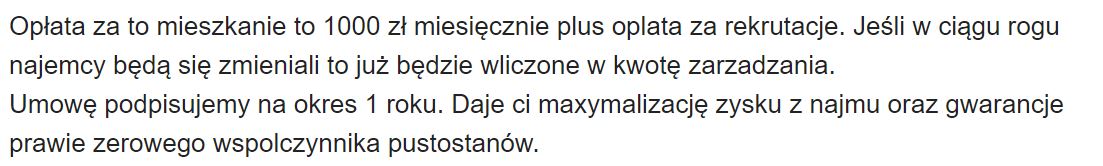

Rozważałem oddanie mieszkania w zarządzanie, aczkolwiek po rozważeniu wszystkich za i przeciw uznałem, że mi to się nie opłaca. Koszt zarządzania mieszkaniem wyniósłby minimum 1.000 PLN miesięcznie. Przy średnim zysku na poziomie ok 2.000 PLN oznaczałoby to spadek zysku o około połowę, całkiem sporo.

Moim prywatnym zdaniem praca wykonywana przez osoby, które miałyby się zająć zarządzaniem mieszkaniem po prostu nie są warte tych pieniędzy. Mówię o moim konkretnym przypadku, pewnie w innych okolicznościach lub przy innej stawce zarządzanie mieszkaniem na pokoje jak najbardziej ma sens.

Dodatkowo osoby zarządzające najmem praktycznie nie ponoszą żadnego ryzyka w całej transakcji. Wydaje mi się, że te osoby nie do końca wiedzą co mówią i składają obietnice bez żadnego pokrycia. Przynajmniej w moim przypadku. Poniżej tekst jaki otrzymałem mailem od jednej osoby zajmującej się zarządzaniem najmem (osoba dobrze znana w świecie zarządzania najmem).

Ostatnie zdanie pokazuje cały paradoks tej sytuacji. Ktoś mi mówi, że chce zmaksymalizować mój zysk powodując jego spadek o ok 50%. Na obronę tej osoby można powiedzieć, że mogłaby wynająć pokój w lepszej cenie. Może i tak, tylko ten uzysk nie pokryłby kosztu 1.000 PLN. Moje pokoje na początku były wynajmowane po całkiem wysokich cenach (290 EUR / 1.200 PLN). Znając wtedy dobrze realia rynkowe wiedziałem, że jest to nierealne.

Kolejną kwestią jest potencjalna gwarancja prawie zerowego współczynnika pustostanów. Niestety jest to nic więcej jak obietnica bez żadnego pokrycia. Gwarancja występowałaby wtedy, kiedy np. środki pieniężne tej osoby w banku byłyby zamrożone na potencjalne pokrycie niewywiązania się z tego zobowiązania. Niestety w warunkach umowy, nie było żadnego zapisu w tym zakresie.

2) MIESZKANIE NA POKOJE NIE JEST DLA MNIE W DŁUGIM TERMINIE

W zakresie samego formatu mieszkania na wynajem, czyli wynajem pokoi studentom, w długim terminie nie jest to coś dla mnie. Po dłuższym czasie zaczęło być to dla mnie uciążliwe i wolę pracować z innym typem „klienta”. Dlatego zdecydowałem się na zakup kawalerki i wynajem jednej osobie lub parze. Inicjalnie celowałem w osoby posiadające już kilka lat doświadczenia zawodowego lub młode pary.

3) REORGANIZACJA AKTYWÓW

Ostatnią kwestią była strategiczna reorganizacja moich aktywów. Policzyłem, że jak sprzedam mieszkanie na Ursynowie (pokoje) to będę mógł w całości przedpłacić kredyt hipoteczny mieszkania na Grójeckiej (kawalerka). Kawalerka bez kredytu hipotecznego będzie przynosić taki sam zysk netto jak mieszkanie na pokoje w kredycie.

Czyli można powiedzieć, że zachowując taki sam poziom zysku netto osiągnąłem następujący stan:

- Uzyskałem więcej czasu dla siebie.

- Zostanę z kawalerką bez kredytu hipotecznego.

Możliwość użycia dźwigni finansowej za pomocą kredytu hipotecznego bardzo mi się podoba jako początek inwestycji w mieszkanie, aczkolwiek w długim terminie dążę do braku wszelkiego rodzaju zobowiązań oraz ograniczania ryzyka.

SPRZEDAŻ MIESZKANIA

Jak już wspominałem w innym wpisie dotyczącym zalet i wad inwestycji w mieszkania na wynajem, nie obyło się bez niespodzianek w trakcie sprzedaży mieszkania. Decyzję o sprzedaży mieszkania podjąłem w grudniu 2019 r.

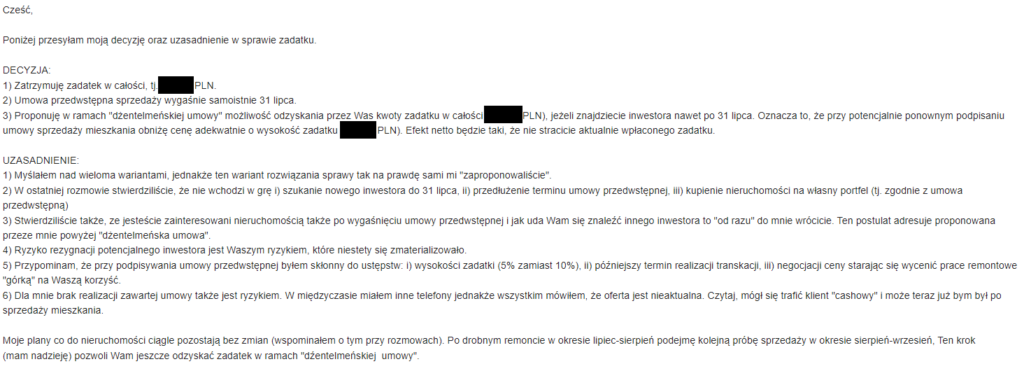

Kupujący ode mnie mieszkanie reprezentowali inwestora, który wycofał się pod podpisaniu umowy przedwstępnej przeze mnie i reprezentantów inwestora.

Umowę przedwstępną podpisaliśmy tuż przed wybuchem pandemii COVID-19. Oznaczało to, że otrzymałem już zadatek, ale reprezentanci inwestora chcieli się wycofać i poprosili mnie o zwrot zadatku. Stwierdziłem, że nie zwrócę zadatku, ponieważ była to próba przerzucenia materializacji ryzyka reprezentantów inwestora na mnie. Poniżej jest zdjęcie mojej odpowiedzi mailowej.

Po otrzymaniu ode mnie powyższego maila, strona kupująca nagle dostała dużego kopa do bardzo intensywnego działania i szukania nowego inwestora. Finalnie strona kupująca znalazła nowego inwestora i kupiła ode mnie mieszkanie na pokoje. Historia ta miała szczęśliwy koniec dla obu stron transakcji.

Jednakże musieliśmy wydłużyć terminy i zmienić parametry transakcji, w tym finalną cenę sprzedaży mieszkania. W trakcie negocjacji jako poparcie mojej ceny przedstawiłem analizę wyceny mieszkania podejściem przychodowym, czyli opartym na przepływach finansowych. Po takiej argumentacji druga strona transakcji nie miała więcej argumentów i zaakceptowała moją cenę :).

W okresie wakacyjnym 2020 r. odbył się remont mieszkania, pod koniec wakacji podpisałem umowę przedwstępna z nowym inwestorem a w październiku 2020 r. podpisaliśmy finalną umowę i zakończyliśmy transakcję.

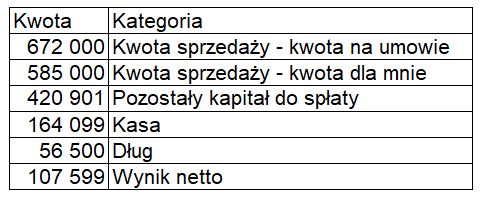

Kwota sprzedaży wyniosła 672.000 PLN, przy czym ja otrzymałem finalnie 585.000 PLN. Różnica w wysokości 87.000 PLN pokryła:

- Koszty remontu.

- Prowizję pośredników, czyli wspomnianych reprezentantów inwestora.

- Koszt podatku od wzbogacenia się, ponieważ sprzedałem mieszkanie w okresie krótszym niż 5 lat od jej kupna.

STOPA ZWROTU – IRR

Teraz czas policzyć finalną stopę zwrotu z inwestycji. Znamy już wszystkie parametry, czyli okres trwania inwestycji oraz wszystkie przepływy finansowe. W związku z tym stopę zwrotu można (a nawet trzeba) policzyć za pomocą formuły na wewnętrzną stopę zwrotu (IRR – Internat Rate of Return). W MS Excel można to policzyć za pomocą formuły XIRR.

Znamy inicjalną kwotę inwestycji, która wyniosła ok 110.000 PLN. Znamy także wszystkie kwoty netto dla każdego miesiąca trwania inwestycji. Trzeba jeszcze ustalić kwotę ostatniego przepływu finansowego, czyli kwoty netto od sprzedaży mieszkania.

Kwota sprzedaży wyniosła 672.000 PLN, jednakże ja finalnie na końcu z tej kwoty zobaczyłem „tylko” ok 107.000 PLN. Poniżej jest lista wszystkich pomniejszej, których suma wynosi 564.400 PLN:

- Koszty remontu, pośrednika oraz podatku – 87.000 PLN.

- Pozostały kapitał do spłaty kredytu hipotecznego wraz z prowizją – 420.901 PLN.

- Dług do oddania – 56.500 PLN.

Podstawiając jako ostatni przepływ kwotę 107.599 PLN za pomocą formuły XIRR otrzymujemy stopę zwrotu w wysokości 19,5%. Poniżej jest tabelka wszystkich wartości, którą także znajdziecie w załączonym na końcu pliku MS Excel.

PODSUMOWANIE

Ponieważ wpis wyszedł bardzo długi podsumowanie będzie już (w miarę) krótkie. Poniżej zebrałem moje główne przemyślenia.

Z perspektywy czysto liczbowej, inwestycję można zaliczyć do bardzo udanych. Stopa zwrotu po wszystkich opłatach i prowizjach wyniosła 19,5%. Z perspektywy finansowej także jestem zadowolony, w okresie ok 3 lat netto zainkasowałem ok 60 tys. PLN.

Mieszkanie na pokoje nauczyło mnie oraz uświadomiło kilka ważnych rzeczy. Było to jak najbardziej cenne doświadczenie inwestycyjne. Jednak okazało się, że model wynajmu mieszkania na pokoje nie jest dla mnie w długim terminie. Im więcej umów z najemcami w mieszkaniu tym więcej czasu trzeba na to poświęcić. Jakby nie patrzeć jest to swego rodzaju praca z „klientem” więc ona także może dać się we znaki.

Czy gdybym mógł cofnąć czas to zainwestowałbym ponownie w mieszkanie na pokoje? Tak, ponieważ mieszkania na pokoje mają potencjał na wyższe stopy zwrotu niż inne formy najmu. Zmieniłbym tylko kilka rzeczy:

- Wybrałbym mieszkanie z mniejszą liczbą pokoi, maksymalnie do 4.

- Postarałbym się, aby metraż pokoi był trochę większy niż ówczesny standard metrażu od 6 m2 do 9 m2.

- Postarałbym się kupić mieszkanie na pokoje bliżej mojego miejsca zamieszkania. Czas na dojazdy do mieszkania jest dosyć istotny.

- Na okres wakacyjny (albo i dłuższy) oddałbym mieszkanie w zarządzanie na wynajem krótkoterminowy. Przeważnie wynagrodzenie osoby zarządzającej jest uzależnione od wyniku i w okresie wakacyjnym można wygenerować większe zyski.

- Mieszkanie powinno mieć przynajmniej średni standard rozumiany poprzez użyte materiały, wyposażenie oraz jakość wykończenia. Moje mieszkanie było zrobione po taniości.

Wszystkie powyższe zmiany (z wyjątkiem najmu krótkoterminowego w wakacje), które bym wprowadził spowodowałyby spadek stopy zwrotu. Mając na uwadze, że wyniosła ona 19,5% to ewidentnie było miejsce na wprowadzenie powyższych zmian.

Tak więc, jeżeli ktoś Wam pokazuje potencjalne wysokie stopy zwrotu to bądźcie świadomi, że te liczby nie biorą się z „niczego”. W stopie zwrotu albo są ukryte elementy „taniości” produktu albo zaszyte większe zaangażowanie czasowe. I tak samo odwrotnie, niższe stopy zwrotu mogą właśnie charakteryzować się bardziej solidnym produktem oraz mniejszym zaangażowaniem czasowym. Trzeba sobie wyrobić „rentgen” w oczach patrząc na stopy zwrotu i co się za nimi kryje.

PLIK MS EXCEL

Poniżej załączam plik MS Excel, który przedstawia wszystkie dane opisane w niniejszym wpisie.

Wpisy o podobnej tematyce

IKZE – wybór domu maklerskiego oraz ETF [Excel]

Obszernie wyjaśniam swoją strategię inwestycyjną na emeryturę, kryteria wyboru domu maklerskiego oraz klasy aktywów. Założę konto IKZE w domu maklerskim BOSSA oraz będę inwestować w ETF na indeks S&P 500.

Inwestycje – zakład Warrena Buffetta [Excel]

Inwestowanie może wydawać się skomplikowane. Jednakże dzisiaj są już sposoby, aby uczynić inwestowanie bardzo proste. Fundusze ETF z całego świata, robodoradcy, etc. Należy jednak zawsze pamiętać, że jednym z najgorszych wrogów inwestora indywidualnego są prowizje. Bardzo dobrze pokazuje to historia zakładu Warrena Buffetta, który założył się o 1 mln USD, że indeks S&P 500 pobije aktywnie zarządzane fundusze.

Nieruchomości – kawalerka [Case Study]

Kolejne duże Case Study wynajmu kawalerki. W okresie ok 3 lat zarobiłem nominalnie ponad 55 tys. PLN a roczna stopa zwrotu wynosi aktualnie ponad 5%. W tym wpisie dowiesz się o szczegółowej strukturze przychodów, kosztów oraz zrozumiesz moje podejście do nieruchomości.