IKZE – wybór domu maklerskiego oraz ETF [Excel]

- Opublikowane

- Kategorie: Emerytura, IKZE, Inwestycje

Obszernie wyjaśniam swoją strategię inwestycyjną na emeryturę, kryteria wyboru domu maklerskiego oraz klasy aktywów. Założę konto IKZE w domu maklerskim BOSSA oraz będę inwestować w ETF na indeks S&P 500.

Niniejszy wpis wyboru konta IKZE jest długi, dlatego na początku zamieszczam spis treści dla ułatwienia poruszania się po wpisie. Na końcu wpisu jest załączony plik MS Excel, który przedstawia wszystkie dane przedstawione w niniejszym wpisie.

SPIS TREŚCI

WSTĘP

Przyszedł najwyższy czas, aby założyć Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE). W przyszłym roku będę mieć 34 lata, czyli zostanie mi jeszcze 31 lat okresu inwestycyjnego w IKZE. Z konta IKZE można wypłacić inwestowane pieniądze uzyskując benefity podatkowe w wieku 65 lat.

W tym wpisie szczegółowo pokażę Wam po kolei jakimi kryteriami się kierowałem oraz jakie decyzje podjąłem w następujących kwestiach:

- Filozofia – moje podejście do inwestowania oraz oszczędzania na emeryturę.

- Strategia IKZE – wybór domu maklerskiego.

- Strategia ETF – wybór klasy aktywów.

Dodatkowo w ramach przeglądu ETF zrobiłem szybką analizę wpływu prowizji na stopę zwrotu.

W tym wpisie nie omawiam czym jest konto IKZE, jak działa oraz jakie są jego korzyści. Napisano o tym dużo dobrych artykułów, do których linki znajdziesz w rozdziale poniżej.

Musze się przyznać, że zanim w ogóle zrobiłem podejście do tematu IKZE oraz ETF to czułem się lekko przytłoczony ze względu na skalę oraz zakres informacji do przekopania. Po zebraniu wartościowych materiałów w jedno miejsce okazało się, że podjęcie decyzji o IKZE oraz ETF zajęło mi ledwie dwa wieczory „medytacji”.

Staram się, aby wpisy oraz wnioski w nich przedstawiane były poparte rzetelną analizą. Jednakże w tym wpisie przedstawiam dużo swoich przemyślenia oraz przelałem na papier swój proces myślowy. Pamiętaj, że każdy ma własne preferencje, inną sytuacją finansową oraz skłonność do ryzyka. Zdecydowanie nie powinieneś bezmyślnie kopiować decyzji innych osób (w tym moich) pomimo tego, że wydają się racjonalne lub przemyślane. Mam nadzieję, że zebranie listy materiałów oraz przedstawienie mojego procesu decyzyjnego w jednym miejscu ułatwi Ci podjęcie decyzji na temat IKZE we własnym zakresie.

ŹRÓDŁA WIEDZY O IKZE ORAZ ETF

Poniżej zamieszczam linki do wszystkich artykułów / wpisów / blogów, które były dla mnie pomocne w trakcie podejmowania decyzji. Dzięki wszystkim za zrobienie tzw. „heavy lifting” czyli wykonanie całej ciężkiej pracy w zebraniu przydatnych informacji w jedno miejsce. Bardzo mi to ułatwiło i przyśpieszyło podjęcie decyzji o IKZE oraz ETF.

IKZE – RANKING BIUR MAKLERSKICH:

IKZE – CO TO JEST:

- FBO – wszystko o IKZE

- Inwestomat – czy konto IKZE się opłaca

- Oszczędzanie na przyszłość – co warto wiedzieć o IKZE

ETF:

- Inwestomat – lista ETF

- Inwestomat – seria o ETF

- SystemTrader – krótka lista ETF

- JustETF.com – porównywarka ETF

POZOSTAŁE:

- Inwestomat – opłata depozytowa w BM mBanku

- Inwestomat – indeks globalny czy DM/EM

- Stockbroker – portfel DM/EM

FILOZOFIA – MOJE PODEJŚCIE DO INWESTOWANIA

Aby lepiej zrozumieć moje podejście do inwestowania muszę najpierw przytoczyć moją dotychczasową historię z rynkiem kapitałowym oraz moją aktualną strukturę aktywów. Ma to ogromne znaczenia, dlaczego podejmuje takie a nie inne decyzje inwestycyjne.

Moje podejście do inwestowania zawsze miało wspólny mianownik – inwestowanie długoterminowe. Niektóre elementy ewoluowały w czasie, ale trzon jest cały czas ten sam.

INWESTOWANIE NA GPW

Dawno temu, kiedy uczyłem się o finansach i inwestycjach, dużo słyszałem o ETF. Kiedy zaczynałem inwestować w 2014 r. na GPW to… nie było dostępnego żadnego ETF. Dodatkowo konta IKZE / IKE oferowały może jedno lub dwa biura maklerskie, aczkolwiek pamięć mnie już zawodzi w tej kwestii. Inwestowanie na rynkach zagranicznych wydawało się niemożliwe z uwagi na wysokie prowizje lub fizyczny brak takich możliwości (albo zrobiłem złe rozeznanie rynku).

W związku z tym w 2014 r. postanowiłem, że sam zbuduje swój portfel z akcji na GPW. Oznaczało to, że sam własnoręcznie wybierałem akcje, które regularnie co miesiąc kupowałem. Finalnie w 2019 r. mój portfel składał się z 19 spółek i miał wartość blisko 50 tys. PLN.

W tamtym okresie, kiedy miałem więcej czasu, przeczytanie sprawozdania finansowego „do poduszki” było dla mnie nawet czymś interesującym i przyjemnym. Dzisiaj nie mam już takiego komfortu czasowego.

Dobierając spółki samemu do portfela oczywiście trzeba zmierzyć się z pytaniami typu:

- Jakim kluczem dobierać spółki? Np. spółki dywidendowe czy wzrostowe?

- Jakie przyjąć kryteria akceptacji spółki? Np. szukać spółek niedoszacowanych czy spółki z potencjałem?

- Jak dobrze i bezboleśnie zrobić rebalancing? Np. poprzez kupowanie czy sprzedawanie?

- Czy benchmarkować portfel? Jeżeli tak to do czego?

Niektóre pytania, w szczególności w zakresie benchmarkingu były bardzo trudne. Pamiętajcie, że mówimy o naszej polskiej GPW, gdzie główny indeks WIG20 w większości przeważały spółki z udziałem skarbu państwa…

Jednakże jakoś sobie z tym wszystkim poradziłem. Przełomem było przeczytanie książki Inteligentny Inwestor Benjamina Grahama. W dużym skrócie prostota przede wszystkim, im mniej matematyki tym lepiej.

Inwestowałem w horyzoncie długoterminowym, jednakże byłem trochę zmuszony aby inwestować aktywnie. Samemu analizowałem spółki oraz dokonywałem rebalancingu. Analiza wraz z upływem czasu była coraz prostsza i zajmowała mi coraz mniej czasu. Rebalancing niestety był dosyć trudno w tym sensie, że tylko kupowałem nowe akcje co miesiąc. Więc rebalancing tak naprawdę nigdy się nie kończył.

MOJE AKTYWA

Aktualnie struktura moich aktywów netto nie zawiera żadnego elementu rynku kapitałowego. Ok 89% to nieruchomości, 10Y obligacje skarbowe indeksowane inflacją na koncie IKE stanowi ok 7%, pozostałe 4% to gotówka na koncie oszczędnościowym.

Ponieważ nieruchomości prawie w ogóle nie są skorelowane z rynkiem kapitałowym to czymś naturalnym jest, że chciałbym w końcu, aby w moich aktywach znalazły się akcent rynku kapitałowego. Tak naprawdę moje wszystkie aktywa są poza rynkiem kapitałowym.

MOJE PODEJŚCIE DO INWESTOWANIA W IKZE

Mając na uwadze moją dotychczasową 5 letnią przygodę na GPW oraz aktualną strukturę aktywów, kieruje się następującymi kryteriami w inwestowaniu na koncie IKZE:

- Inwestuje długoterminowo, w końcu to IKZE.

- Konto IKZE będzie się składać w 100% z akcji, ponieważ posiadam konto IKE obligacje skarbowe.

- Inwestowanie poprzez konto IKZE ma mi zająć jak najmniej czasu jak to tylko możliwe.

- Raz obrany kurs (strategia) ma być trzymany do emerytury. W związku z tym musi to być proste i automatyczne. Nie wykluczam drobnych modyfikacji lub korekt w okresach 5-10 letnich, aczkolwiek nie częściej.

- Główne kryterium wyboru klasy aktywów oraz pośrednika na rynku kapitałowym to niskie prowizje. Niskie prowizja pozwalają na maksymalizację zysku w długim terminie.

- Chce posiadać ryzykowne aktywa, a ryzyko utożsamiam z wyższa zmiennością.

- Chce mieć ekspozycję walutową, teraz moje wszystkie aktywa są w PLN.

- Chce mieć ekspozycję na rynek USA, ponieważ jest to największy rynek kapitałowy oraz nie chce mieć ekspozycji na GPW.

Wszystkie powyższe kryteria nieubłaganie prowadzą mnie do wyboru jako narzędzia inwestycyjnego jednego lub maksymalnie dwóch ETF na szeroki rynek USA w domu maklerskim. ETF ma wiele zalet, poniżej moja subiektywna lista:

- Prostota.

- Łatwość wdrożenia przy małym kapitale (limity IKZE).

- Nie próbuje pokonać rynku, tylko płynę z rynkiem.

- Niskie koszty, które pozwolą na optymalizacja zysku.

- Gwarancja wyniku na poziomie średniej rynkowej.

- Brak wykonywania rebalancingu rozumianego jako własnoręczne sterowanie wagami spółek.

Oczywiście punkt widzenia zależy od punktu siedzenia, dlatego dla inwestora krótkoterminowego powyższe „zalety” mogą być „wadami”.

PROWIZJE – WPŁYW NA STOPĘ ZWROTU

Zanim przejdziemy do szczegółów w zakresie ETF oraz domu maklerskiego warto wspomnieć o prowizjach. Jak już pisałem w wpisie dotyczącym zakładu Warrena Buffetta, minimalizacji prowizji prowadzi do maksymalizacji stopy zwrotu. Przygotowałem krótką analizę, w której możecie zobaczyć prowizję jako odsetek zainwestowanego kapitału oraz wpływ prowizji na stopy zwrotu.

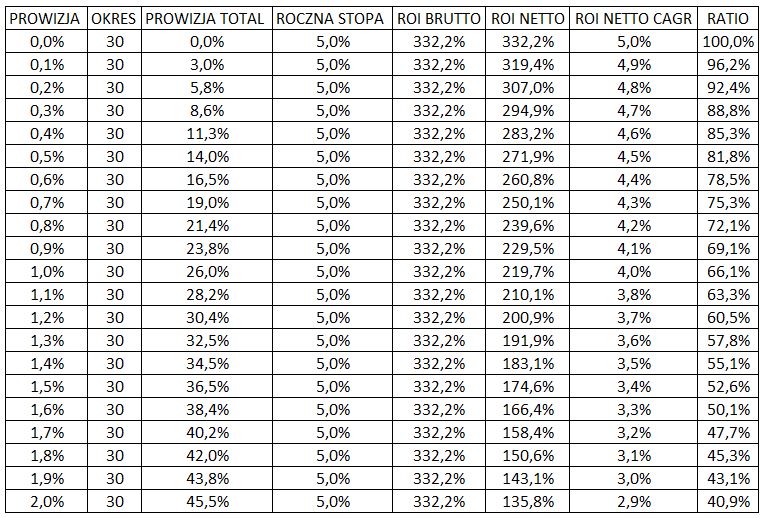

Na początku zobaczmy jaka jest relacja stopy zwrotu netto (po prowizjach) do stopy zwrotu brutto (bez prowizji) oraz jak prowizje wpływają na stopę zwrotu. W moim przykładzie rozpatruje:

- Okres inwestycji 30 lat.

- Prowizję w wysokości od 0% do 2%.

- Roczna stopa zwrotu wynosi 5%.

W poniższej tabeli idąc od lewej strony zobaczycie po kolei, ile wynosi łączny koszt prowizji (PROWIZJA TOTAL) w okresie 30 lat. Np. prowizja w wysokości 1% w okresie 30 lat łącznie wyniesie ok 26% kapitału. To bardzo dużo.

Dla rocznej stopy zwrotu 5% (ROCZNA STOPA), łączna stopa zwrotu brutto (ROI BRUTTO) w okresie 30 lat wynosi 332,2%. Zakładając prowizję w wysokości 1% łączna stopa zwrotu netto (ROI NETTO) wynosi już jedynie 219,7%. Innymi słowy łączna stopa zwrotu netto stanowi jedynie ok 66,1% łącznej stopy zwrotu brutto (RATIO).

Łączna stopa zwrotu netto w wysokości 219,7% daje w przybliżeniu 4% rocznej stopy zwrotu netto (ROI NETTO CAG). Dobrze widać, że w uproszczeniu roczna stopa zwrotu netto równa się rocznej stopie brutto minus prowizji.

Dochodzimy do oczywistego wniosku, że im niższa prowizja tym wyższa stopa zwrotu. Aczkolwiek warto sobie uświadomić skalę tego zjawiska. Zobaczcie jaka jest różnica pomiędzy łączną stopą zwrotu netto dla prowizji w wysokości 0,1% (319,4%) oraz 2% (135,8%). Łączna stopa zwrotu netto jest niższa aż o 57%. Wolałbym, aby te pieniądze zostały na moim koncie zamiast z niego wypływały w formie prowizji.

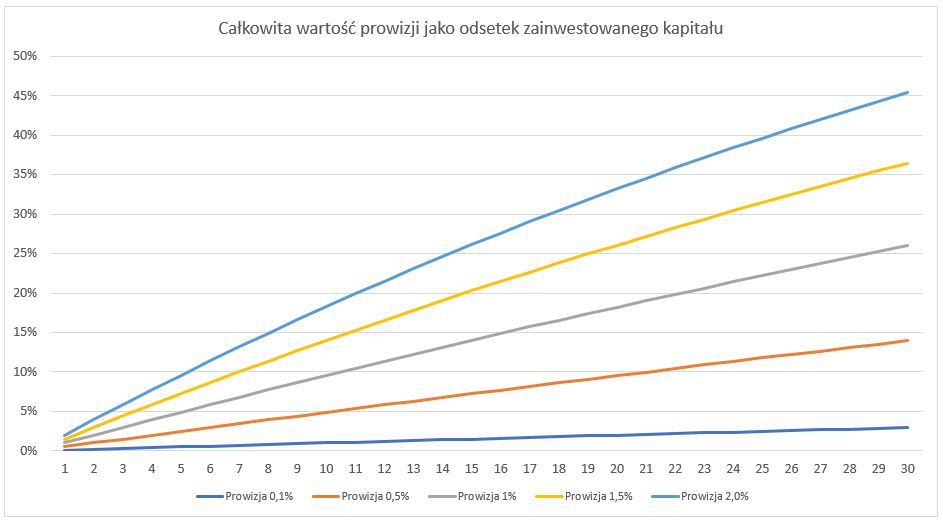

Na koniec zobaczmy jeszcze jak kształtuje się całkowita prowizja wyrażona jako odsetek zainwestowanego kapitału, w zależności od okresu oraz wysokości prowizji. Występuje tutaj nieme założenia, że kapitał nie pracuje, czyli stopa zwrotu wynosi 0%.

Ten wykres nie potrzebuje obszernego komentarza. W długim okresie, czyli właśnie 30 lat, doskonale widać, jak prowizje potrafią „zjeść” dużą część naszego kapitału oraz wypracowane potencjalne zyski. Ważna lekcja – w inwestowaniu długoterminowym należy przede wszystkim minimalizować prowizję.

STRATEGIA IKZE – WYBÓR DOMU MAKLERSKIEGO

Inwestowanie przez polski dom maklerski w ramach konta IKZE na rynkach zagranicznych okazuje się bardzo prostym wyborem. Po pierwsze, tylko 2 instytucje oferują taką opcję:

- Biuro maklerskie mBanku (BM mBank).

- BOSSA czyli dom maklerski Banku Ochrony Środowiska.

Jeszcze do niedawna nie było dużej różnicy pomiędzy tymi ofertami, aczkolwiek BM mBanku wprowadziło niedawno opłatę za przechowywanie instrumentów zagranicznych. W związku z tym wybór jest łatwy, wybieram BOSSA.

Nie będę się tutaj szczegółowo rozpisywał o ofercie tych instytucji, ponieważ zostały one bardzo szczegółowo opisane na blogu FBO oraz Stockbroker. To co jednak warto powiedzieć to to, że kryteria autorów tych blogów są zbieżne z moimi. W związku z tym, decyzja o wyborze BOSSA zajęła mi tyle co przeczytanie wpisów na tych blogach.

STRATEGIA ETF – WYBÓR KLASY AKTYWÓW

Teraz przechodzimy do tematu, który zajął mi trochę więcej czasu. Chcę inwestować w akcje za pomocą ETF. Pytanie w jakie akcje? Ponieważ chce płynąć z rynkiem i bardzo podoba mi się rynek USA rozważałem następujące warianty:

- 1 ETF globalny indeks akcji na cały świat.

- 2 ETF:

- Jeden na rynki rozwinięte (DM – developed markets).

- Jeden na rynki wschodzące (EM – emerging markets).

- 1 ETF na indeks S&P 500.

W tym momencie myślałem, że utonę w liczbie dostępnych ETF oraz podjęcie decyzji zajmie mi bardzo dużo czasu. Na szczęście znalazłem listę ETF prowadzoną na blogu Inwestomat. Aktualnie jest tam lista 877 ETF, w tym z wyszczególnieniem, które ETF są dostępne w BOSSA.

W związku z tym nałożyłem następujące kryteria na szukanie odpowiedniego ETF dla mnie:

- ETF dostępny w BOSSA.

- Typ ETF akumulujący, czyli niewypłacający dywidendy. Otrzymane dywidendy są inwestowane przez zarządzającego ETF ponownie w akcje. Jest to strategia bardziej optymalna z punktu widzenia podatkowego, ponieważ nie musimy płacić po drodze podatku od dywidendy.

- Klasa aktywów to oczywiście akcje.

- Aktywa zarządzane przez fundusz są większe niż 1 mld EUR.

- Replikacja fizyczna. Z mojego punktu widzenia nie ma potrzeby stosować replikacji syntetycznej przy akcjach, które są dostępne na giełdach.

Po nałożeniu powyższych filtrów okazało się, że dla każdego rozpatrywanego przez mnie wariantu do wyboru są maksymalnie 4 rodzaje ETF. Jak widzicie warto najpierw przemyśleć czego się potrzebują i dopiero wtedy rozpocząć poszukiwania. Zabierając się za to w odwrotnej kolejności sama liczba 877 ETF dostępnych na liście bloga Inwestomat może przytłoczyć.

Po otrzymaniu listy interesujących mnie ETF kolejnym kryterium wyboru była wysokość prowizji. Im niższa tym lepiej. Najpierw wybrałem jeden ETF w ramach wszystkich rozpatrywanych przeze mnie wariantów a dopiero potem dokonałem selekcji finalnego ETF.

ETF GLOBALNY

Poniższa tabela przedstawia główne charakterystyki ETF globalnych. W ramach tej kategorii wybrałem ISHARES MSCI ACWI UCITS ETF USD, ISIN IE00B6R52259.

ETF DM + ETF EM

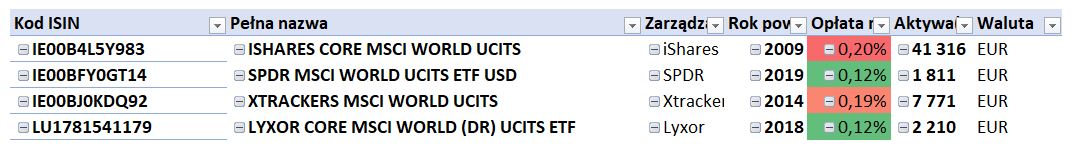

Poniższa tabela przedstawia główne charakterystyki ETF DM. W ramach tej kategorii wybrałem SPDR MSCI WORLD UCITS ETF USD, ISIN IE00BFY0GT14.

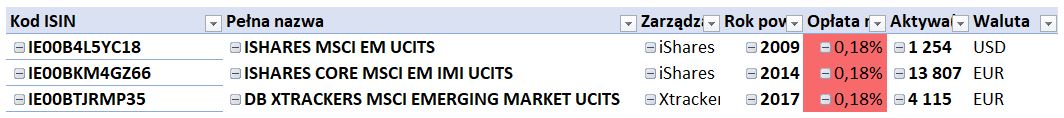

Poniższa tabela przedstawia główne charakterystyki ETF EM. W ramach tej kategorii wybrałem ISHARES MSCI EM UCITS, ISIN IE00B4L5YC18.

ETF S&P 500

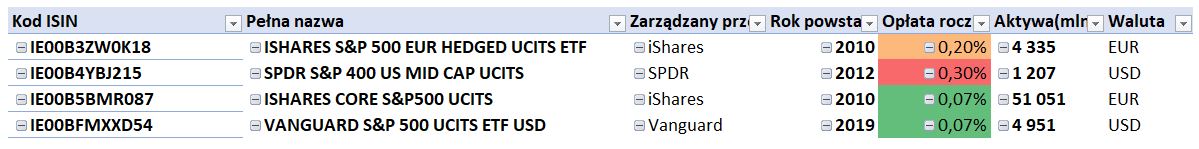

Poniższa tabela przedstawia główne charakterystyki ETF S&P 500. W ramach tej kategorii wybrałem ISHARES CORE S&P500 UCITS, ISIN IE00B5BMR087.

WYBÓR ETF

Z wybranych 4 ETF najniższą prowizję posiada ETF na indeks S&P 500, wynosi ona zaledwie 0,07% w skali roku. Jest to prawie tyle co nic, co oczywiście bardzo mi się podoba.

Drobna uwaga techniczna, na potrzeby porównania wybranych ETF dokonałem zmiany ETF DM aby uzyskać dłuższą historię (2019 vs 2009). Finalna lista do analizy jest następująca, numer ISIN w nawiasie:

- iShares MSCI ACWI UCITS ETF (IE00B6R52259).

- iShares Core S&P 500 UCITS ETF (IE00B5BMR087).

- iShares Core MSCI World UCITS ETF USD (IE00B4L5Y983).

- iShares MSCI EM UCITS ETF (IE00B4L5YC18).

Moim ostatecznym kryterium wyboru ETF jest ryzyko utożsamiane przeze mnie ze zmiennością. Im wyższa zmienność tym wyższe ryzyko. Przypominam, że chce posiadać ryzykowne aktywa, ponieważ to właśnie zmienność pozwala wygenerować wyższe stopy zwrotu. Oczywiście wyższa zmienność może spowodować wygenerowanie o wiele niższych stóp zwrotu, czyli strat. Jest to miecz obosieczny. Trzeba sobie z tego zdawać sprawę oraz rozumieć mechanizm odchylenia standardowego. Jednakże, gdyby cena akcji się nie zmieniała i zawsze była taka sama to nie dałoby się zarobić.

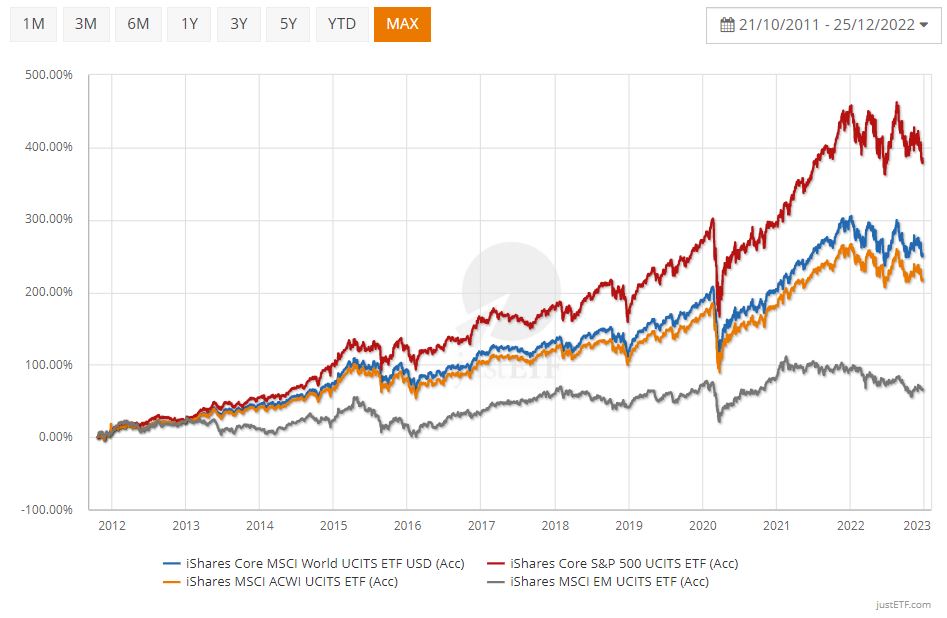

Mój horyzont inwestycji ma ponad 30 lat, w związku z tym mi właśnie zależy na wyższej zmienności. Zobaczmy interesujące mnie charakterystyki powyższych 4 ETF. Na pierwszy rzut zobaczmy z ciekawości jak wyglądają historyczne stopy zwrotu.

W rozpatrywanym okresie od 2012 r. do końca 2022 r. łączna stopa zwrotu wyniosła:

- iShares MSCI ACWI UCITS ETF (IE00B6R52259) – 217%.

- iShares Core S&P 500 UCITS ETF (IE00B5BMR087) – 382%.

- iShares Core MSCI World UCITS ETF USD (IE00B4L5Y983) – 251%

- iShares MSCI EM UCITS ETF (IE00B4L5YC18) – 65%.

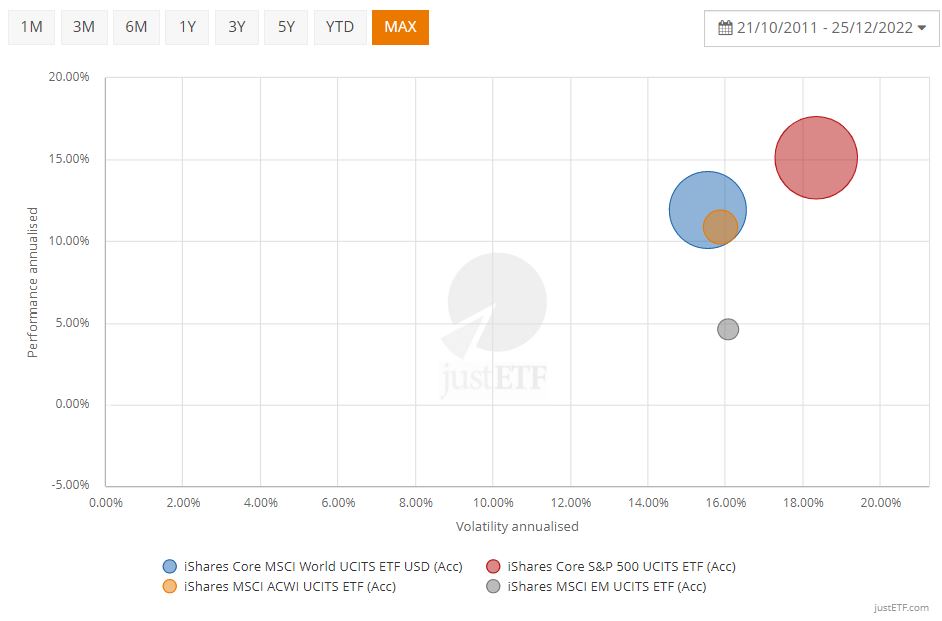

Z poniższego wykresu można wyczytać wiele informacji, aczkolwiek dla mnie istotne są 3 informacje:

- Każdy z ETF ma podobną ścieżkę. Zobaczcie, że na każdym wykresie widać, kiedy zaczął się COVID lub inne pomniejsze kryzysy. Jest to ryzyko systemowe, przed którym nie da się w żaden sposób zabezpieczyć.

- ETF S&P 500 wybija się ponad inne rodzaje ETF właśnie dzięki zmienności. Spójrzcie także na początek 2020 r., kiedy zaczął się COVID. ETF S&P 500 zaliczył największy spadek ze wszystkich rozpatrywanych rodzajów ETF.

- ETF Globalny to w dużej większości ETF na DM. Nic w tym zaskakującego nie ma, jeżeli zna się udział poszczególnych krajów w ETF Globalnym, aczkolwiek warte odnotowania dla kogoś kto dopiero zaczyna swoją przygodę z ETF. Blisko 90% indeksu globalnego stanowią DM.

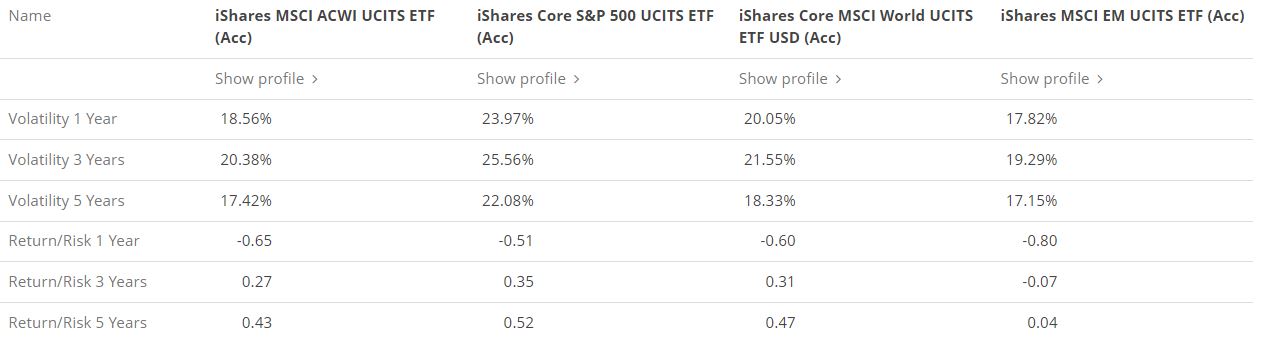

Teraz zobaczmy na dane dotyczące zmienności oraz wskaźnika jakim jest stopa zwrotu w relacji do ryzyka w okresie ostatnich 5 lat.

ETF S&P 500 charakteryzuje się najwyższa zmiennością w wysokości 22,08% oraz najwyższą relacją stopy zwrotu do ryzyka w wysokości 0,52. O ile najwyższa zmienność nie powinna nas zaskoczyć po obejrzeniu wykresu z historycznymi stopa zwrotu, o tyle relacja stopy zwrotu do ryzyka już nie jest taka oczywista. Zasady są następujące:

- Przy danej stopie zwrotu lepszy będzie ETF z niższa zmiennością.

- Przy danej zmienności lepszy będzie ETF z wyższą stopą zwrotu.

Łatwiej relację stopy zwrotu do ryzyka zobaczyć na poniższym wykresie, który przedstawia cały rozpatrywany okres (powyższa tabelka przedstawia tylko okres 5 letni). Oś X przedstawia zannualizowaną zmienność, oś Y przedstawia zannualizowaną stopę zwrotu. Wartość zannualizowana to wartość sprowadzona do poziomu jednego roku, dzięki czemu można porównywać wartości osiągnięte w różnych okresach czasu.

Na powyższym wykresie szukam ETF, który znajdują się jak najbliżej prawego górnego rogu wykresu, a unikam ETF znajdujących się bliżej dolnego prawego rogu. Dlaczego? Ponieważ tak jak to napisałem przed chwilą, przy danej zmienności (oś X) lepszy będzie ETF z wyższą stopą zwrotu (jak najwyżej na osi Y). Zobaczmy, jak przedstawiają się dane dla wybranych przez mnie ETF:

- iShares MSCI ACWI UCITS ETF (IE00B6R52259):

- Zmienność – 15,9%.

- Stopa zwrotu – 10,9%.

- Relacja – 0,69.

- iShares Core S&P 500 UCITS ETF (IE00B5BMR087):

- Zmienność – 18,3%.

- Stopa zwrotu – 15,1%.

- Relacja – 0,83.

- iShares Core MSCI World UCITS ETF USD (IE00B4L5Y983):

- Zmienność – 15,6%.

- Stopa zwrotu – 11,9%.

- Relacja – 0,76.

- iShares MSCI EM UCITS ETF (IE00B4L5YC18):

- Zmienność – 16,1%.

- Stopa zwrotu – 4,6%.

- Relacja – 0,29.

Biorąc pod uwagę moje kryteria zdecydowanym liderem jest ETF na indeks S&P 500, w który zdecydowałem się inwestować, ponieważ relacja stopy zwrotu do ryzyka jest najwyższa. Małym bonusem jest także dobry rezultat historycznych stóp zwrotu, aczkolwiek traktuje to jako miły dodatek do mojej analizy. Jak to mówią, analiza wsteczna zawsze skuteczna.

PODSUMOWANIE

Wyszedł całkiem długi wpis, ale nie przypadkowo. Wybór swojej strategii inwestycyjnej powinien być przemyślanym wyborem poprzedzonym analizą swojej aktualnej sytuacji finansowej oraz przyszłych potrzeb.

Niestety, ale nie da się stworzyć strategii inwestycyjnej w jeden dzień. Bezwiedne kopiowanie strategii innych także nie jest najlepszym wyborem, aczkolwiek można się wzorować na kimś kto ma podobne cele jak my.

Jeżeli jeszcze nie masz swojej strategii inwestycyjnej to nie ma w tym nic złego. Słowo strategia brzmi bardzo hucznie, jednakże nie wyklucza ono prostych i łatwych rozwiązań. Sam staram się, aby moje finanse były bardzo proste, w końcu muszę być wstanie wytłumaczyć je mojej żonie. Paradoksalnie prostota nie jest łatwa do osiągnięcia, wymaga pracy i edukacji o czym świadczy chociażby ten długi wpis.

Moja „strategia emerytalna” finalnie sprowadza się do bardzo prostych instrumentów, nie wymagających praktycznie żadnego wysiłku oraz czasu na ich kontrolowanie:

- IKE – 10Y obligacje skarbu państwa indeksowane inflacją.

- IKZE – indeks na S&P 500.

Poniżej przedstawiam alternatywne proste strategie inwestowania na emeryturę w ramach IKE / IKZE, może kogoś zainspirują lub pozwolą na odnalezienie się w natłoku informacji:

- 1 ETF – globalny indeks akcji (EM + DM).

- 2 ETF:

- Globalny indeks akcji (EM + DM).

- Globalny indeks obligacji.

- 3 ETF:

- Indeks akcji DM.

- Indeks akcji EM.

- Globalny indeks obligacji.

- 1 ETF + obligacje polskie:

- Globalny indeks akcji (EM + DM).

- 10Y obligacje skarbu państwa indeksowane inflacją (np. w ramach IKE).

PLIK MS EXCEL

Poniżej załączam plik MS Excel, który przedstawia wszystkie dane opisane w niniejszym wpisie.

Wpisy o podobnej tematyce

S&P 500 – analiza ryzyka od 1950 r. [Excel]

Jak bardzo ryzykowny jest indeks S&P 500? Przeanalizujemy indeks S&P 500 wyłącznie w kontekście szeroko rozumianego ryzyka. Przyjrzymy się bliżej takim miarom jak odchylenie standardowe, maksymalne obsunięcie kapitału oraz czas powrotu na szczyt.

S&P 500 – analiza od 1950 r. [Excel]

Indeks S&P 500 jest najbardziej popularnym i rozpowszechnionym indeksem giełdowym na świecie. Sam inwestuję w ETF oparty właśnie na S&P 500 i już od dawna chciałem wykonać kompleksową analizę S&P 500. W tym wpisie dowiesz się jak kształtowały się historyczne stopy zwrotu oraz jak bardzo jest to ryzykowny indeks w zależności od horyzontu inwestycji.

IKE – wypłata transferowa z DM PKO BP do DM BOŚ [Case Study]

W czerwcu 2024 r. podjąłem decyzję o zrobieniu wypłaty transferowej IKE. Przeniosłem swoje obligacje skarbowe (DM PKO BP) o wartości 96.850 PLN na rachunek maklerski (DM BOŚ), aby inwestować w zagraniczne ETF. W tym wpisie dowiesz się, dlaczego podjąłem decyzję o wypłacie transferowej IKE, jak zrobić wypłatę transferową IKE oraz ile czasu zajmuje to w praktyce.

Witam,

Podoba mi sie stwierdzdnie, mosi byc proste zebym mogl wytlaczyc żonie. Ja wlasnie potrzebuje czegos prostego tak abym mogla to w jakos ogarnac. Wpis bardzo przejrzysty, niezbyt dlugi ale zarazem tresciwy. Bardzo mnie interesuje jak moge makasymalnie zabezpieczyc sie na wiek emerytalny. W moim przypadku to juz ostatni dzwonek, ze tak powiem. Super, ze trafilam na ten wpis.

Cześć Aga,

Oj tak, im jestem starszy (chociaż jeszcze młody) to czuję, że coraz bardziej preferuje proste rozwiązania. Zarówno w obszarze finansów jak i poza nim.

Naprawdę polecam zapoznać się listą ETF przygotowaną przez Inwestomat (Mateusz Samołyk), zrobił naprawdę dobrą robotę. Pomimo, że siedze w finansach zawodowo oraz z wykształcenia, mnie też na początku przytłaczało wszystko aby to ogarnąć. Jak to sobie wszystko ustrukturyzowałem (moje kryteria) i przeszedłem przez listę ETF od Inwestomat to rozwiązanie prawie „samo się zrobiło”.

Bardzo się ciesze, że wpis pomoże chociaż trochę w zadbaniu o swoją emeryturę :). Pamiętaj tylko, że tak „książkowo” im krótszy okres do emerytury tym powinno się mieć mniej ryzykowne aktywa. Tak też jest zbudowane PPK, co mnie osobiście jako podejście w tym aspekcie się podoba, chodzi o „fundusze życia”.

Nie mogę teraz tego znaleźć ale widziałem gdzieś, że jakiś fundusz typu Blackrock (iShares) wprowadził u nas fundusze typu fundusze życia. Może warto się tym zainteresować?