Obligacje skarbowe – przedterminowy wykup [Excel]

- Opublikowane

- Kategorie: Excel, Obligacje skarbowe

Ministerstwo Finansów zdecydowało ostatnio o wzroście oprocentowania w pierwszym okresie odsetkowym oraz marży w kolejnych okresach odsetkowych dla obligacji skarbowych indeksowanych inflacją. Jak działa przedterminowy wykup obligacji skarbowych? Czy opłaca się dokonać przedterminowego wykupu obligacji skarbowych i kupić obligacje skarbowe na nowych lepszych warunkach? Kalkulator obligacji skarbowych z przedterminowym wykupem odpowie na te pytania.

WSTĘP

Do stycznia 2022 r. Ministerstwo Finansów oferowało obligacje skarbowe 10Y z oprocentowaniem w pierwszym okresie odsetkowym w wysokości 1,70% oraz marżą w wysokości 1,00%. Od lutego 2022 r. do oferty wprowadzono obligacje skarbowe 10Y z oprocentowaniem w pierwszym okresie odsetkowym w wysokości 2,20% oraz marżą w wysokości 1,25%.

W związku z powyższym nasuwa się następujące pytanie – czy opłaca się dokonać przedterminowego wykupu obligacji skarbowych zakupionych do stycznia 2022 r. a następnie kupić obligacje skarbowe na nowych (lepszych) warunkach? Oczywiście odpowiedź jak zwykle brzmi – „to zależy”. Sprawdźmy, kiedy przedterminowy wykup się opłaca.

ZAŁOŻENIA

Na potrzeby niniejszego wpisu będę porównywał obligacje skarbowe indeksowane inflacją 10Y. Kalkulator załączony na końcu wpisu pozwala na porównanie dowolnych obligacji skarbowych indeksowanych inflacją (4Y, 6Y, 10Y, 12Y).

Składając dyspozycję przedterminowego wykupu pobierana jest opłata, która na moment pisania wpisu wynosi 2 PLN od każdej obligacji 10Y. Opłata jest pobierana w pełnej wysokości lub do wysokości narosłych (naliczonych) odsetek, gdy wartość narosłych odsetek jest mniejsza od opłaty.

Dokonując przedterminowego wykupu trzeba jeszcze uwzględnić podatek od zysków kapitałowych (tzw. podatek Belki) w wysokości 19% od narosłych odsetek.

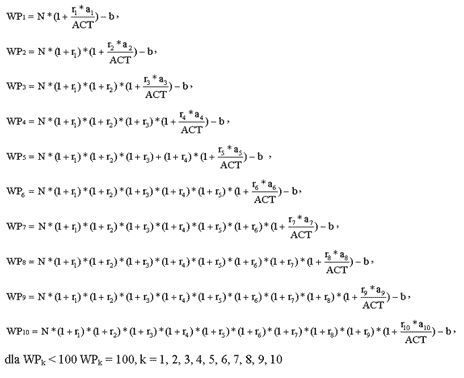

W związku z powyższym finalna formuła na wartość narosłych odsetek ma następującą postać.

MAX(ODSETKI – OPŁATA; 0) * 0,81

Oznacza to, że najpierw narosłe odsetek są pomniejszane o prowizję a dopiero w kolejnym kroku uwzględniany jest podatek Belki.

Dla porządku należy jeszcze wspomnieć, że przedterminowego wykupu obligacji skarbowych można dokonać nie wcześniej niż po upływie siedmiu dni kalendarzowych od dnia zakupu obligacji oraz nie później niż jeden miesiąc przed dniem wykupu.

Ponadto od momentu złożenia dyspozycji przedterminowego wykupu obligacji skarbowych do ich wykupu mija 5 dni roboczych, przy czym odsetki są dalej naliczane przez te 5 dni. W praktyce pieniądze na naszym rachunku zobaczymy 6 dnia roboczego.

Szczegółowy sposób wyliczenia należności z tytułu przedterminowego wykupu obligacji skarbowych określa załącznik nr 3 do listu emisyjnego danej obligacji. W załączonym linku znajduje się przykład listu emisyjnego dla obligacji skarbowych 10Y EDO0232 (załącznik nr 3 jest na na dole strony) a poniżej wzór pochodzący z załącznika nr 3.

ANALIZA – PRZYJĘTA MIARA

Jako miarę przyjąłem porównanie skumulowanych odsetek w okresie 10Y dla następujących scenariuszy:

- Przedterminowy wykup – do momentu przedterminowego wykupu (np. 2Y) otrzymujemy odsetki od „aktualnych” obligacji skarbowych, a dla pozostałego okresu (w tym przypadku 8Y) otrzymujemy odsetki od „nowych” obligacji skarbowych.

- Brak przedterminowego wykupu – utrzymujemy „aktualne” obligacje skarbowe do momentu zapadalności (10Y).

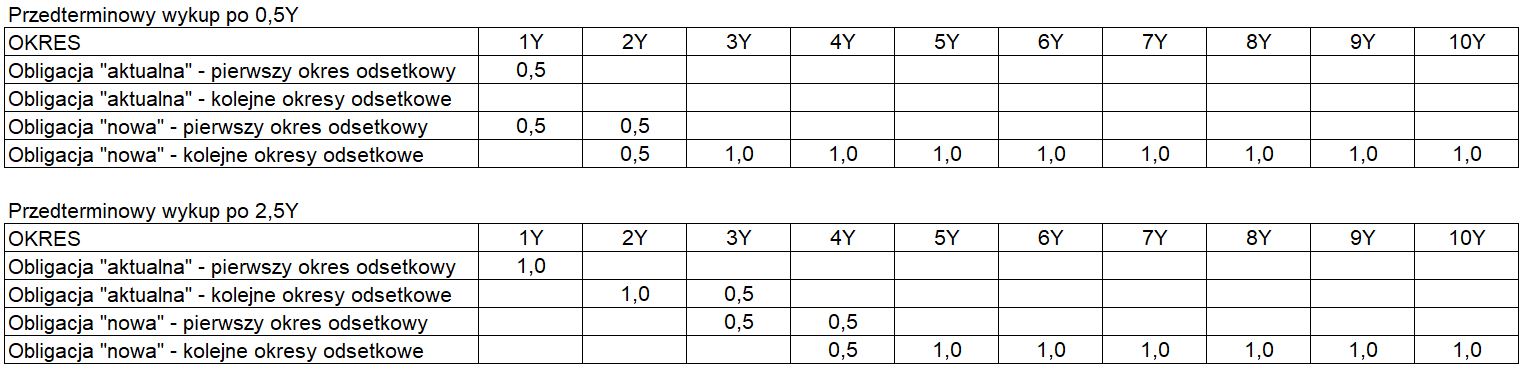

Na początku zobaczmy jak będą kształtować się poszczególne okresy odsetkowe w przypadku przedterminowego wykupu obligacji skarbowych. Dla przykładu omówimy sobie przedterminowy wykup po 0,5Y oraz 2,5Y, jak na załączonym poniżej obrazku.

W przypadku przedterminowego wykupu po 0,5Y sytuacja wygląda następująco:

- W pierwszym półroczu (0,5Y) otrzymamy odsetki od „aktualnej” obligacji skarbowej zgodnie z oprocentowaniem w pierwszym okresie odsetkowym.

- Począwszy od drugiego półrocza (od 0,5Y do 1,5Y) otrzymamy odsetki od „nowej” obligacji skarbowej zgodnie z oprocentowaniem w pierwszym okresie odsetkowym.

- Przez ostatnie 8,5Y (od 1,5Y do 10Y) otrzymamy odsetki od „nowej” obligacji skarbowej zgodnie z oprocentowaniem uwzględniającym marżę.

W przypadku przedterminowego wykupu po 2,5Y sytuacja wygląda następująco:

- W pierwszym roku (do 1Y) otrzymamy odsetki od „aktualnej” obligacji skarbowej zgodnie z oprocentowaniem w pierwszym okresie odsetkowym.

- Przez kolejne 1,5Y (od 1Y do 2,5Y) otrzymamy odsetki od „aktualnej” obligacji skarbowej zgodnie z oprocentowaniem uwzględniającym marżę.

- Następnie przez 1Y (od 2,5Y do 3,5Y) otrzymamy odsetki od „nowej” obligacji skarbowej zgodnie z oprocentowaniem w pierwszym okresie odsetkowym.

- Przez ostatnie 6,5Y (od 3,5Y do 10Y) otrzymamy odsetki od „nowej” obligacji skarbowej zgodnie z oprocentowaniem uwzględniającym marżę.

Na podstawie powyższych przykładów można dojść do następującego wniosku – im szybciej dokonamy przedterminowego wykupu tym lepiej. W obligacjach skarbowych indeksowanych inflacją najważniejsze są okresy oprocentowania uwzględniającego marżę, przynajmniej przy obecnej konstrukcji okresów odsetkowych. Im dłużej one trwają tym lepiej. Zobaczcie, jak to wygląda dla naszych dwóch przykładów:

- Przedterminowy wykup po 0,5Y – łączny okres trwania „pierwszego okresu odsetkowego” (brak powiększenia inflacji o marżę) wynosi łącznie 1,5Y.

- Przedterminowy wykup po 2,5Y – łączny okres trwania „pierwszego okresu odsetkowego” (brak powiększenia inflacji o marżę) wynosi łącznie 2Y.

Na moment pisania wpisu (wychodzenie gospodarki z pandemii COVID-19 oraz wojna na Ukrainie) jest to całkiem duża różnica. Mówimy o oprocentowaniu 2,20% (pierwszy okres odsetkowy) vs ok 9,75% (1,25% marży + 8,50% inflacji r/r w lutym 2022 r.).

ANALIZA – PRZEDTERMINOWY WYKUP

Zobaczmy do kiedy opłaca się przedterminowy wykup posiadanych obligacji dla aktualnego przypadku:

- Obligacje skarbowe 10Y do stycznia 2022 r. – oprocentowanie w pierwszym okresie odsetkowym w wysokości 1,70% oraz marżą w wysokości 1,00%.

- Obligacje skarbowe 10Y od lutego 2022 r. – oprocentowanie w pierwszym okresie odsetkowym w wysokości 2,20% oraz marżą w wysokości 1,25%.

Okazuje się, że aby cokolwiek uzyskać na przedterminowym wykupie obligacji skarbowych należy się bardzo spieszyć. Dla przykładu przyjąłem średnioroczną inflację w okresie 10Y na poziomie 3%, 5% oraz 7%. Jeżeli za realny uzysk przyjąć kwotę odsetek powyżej 1 PLN, to dyspozycję przedterminowego wykupu należy złożyć do:

- Końca sierpnia (7M od daty zakupu) przy średniorocznej inflacji 3%.

- Końca czerwca (5M od daty zakupu) przy średniorocznej inflacja 5%

- Końca kwietnia (3M od daty zakupu) przy średniorocznej inflacja 7%

Jak widać uzysk nie jest wielki i trzeba się śpieszyć, aby cokolwiek na tej operacji uzyskać. Poniższa tabela przedstawia szczegółowe liczby dotyczące potencjalnego uzysku.

PODSUMOWANIE

Niestety operacja przedterminowego wykupu nie jest szczególnie opłacalna, ponieważ ostatnia zmiana marży w obligacjach skarbowych indeksowanych inflacją nie jest duża. Jeżeli jednak chcemy dokonać przedterminowego wykupu to im szybciej go dokonamy tym lepiej.

Miejmy nadzieję, że Ministerstwo Finansów w najbliższym czasie zaktualizuje ofertę, ponieważ przy aktualnej inflacji rocznej na poziomie 8%-10%, oprocentowanie obligacji skarbowych 10Y w pierwszym okresie odsetkowym w wysokości 2,20% nie jest czymś szczególnie zachęcającym.

KALKULATOR EXCEL

Poniżej załączam kalkulator w postaci pliku Excel, w którym możecie sami sprawdzić opłacalność przedterminowego wykupu. Plik Excel zawiera następujące zakładki:

- INFLACJA – STAŁA – pola do edycji są wypełnione kolorem niebieskim, pozostałe pola automatycznie się uzupełniają wartościami. Wartość inflacji jest stała w czasie. Od wiersza 18 można wpisać oczekiwane wartości inflacji w kolejnych latach, w komórce B28 wyliczy się średnioroczna inflacja, którą to można wkleić do komórki B5.

- INFLACJA – OKRESY – pola do edycji są wypełnione kolorem niebieskim, pozostałe pola automatycznie się uzupełniają wartościami. Wartość inflacji można wpisać oddzielnie dla każdego rocznego okresu.

Wpisy o podobnej tematyce

Nieruchomości – wycena [Excel]

Wycena nieruchomości jest nieodłącznym elementem inwestycji w nieruchomość na wynajem. Istnieją różne metody wyceny nieruchomości. Od bardzo prostych metod porównawczych po bardziej złożone metody analityczne. W tym wpisie dowiesz jakie są najpowszechniejsze metody wyceny nieruchomości, na czym polegają oraz jakie są ich zalety i wady.

Nieruchomości – stopa zwrotu, rentowność, dźwignia finansowa [Excel]

Myślisz nad inwestycją w nieruchomość na wynajem? W tym wpisie dowiesz się jak policzyć prognozowaną stopę zwrotu, próg rentowności oraz wpływ dźwigni finansowej na inwestycję. Wszystko przedstawione na realnym przykładzie mojej inwestycji w mieszkanie na pokoje.

Inflacja – GUS 12,4% vs indywidualna 6,4% [PowerBI]

Często mamy odczucie, że inflacja jest wyższa niż podawana przez GUS. W tym wpisie dowiesz się więcej na temat samej inflacji oraz policzysz swoją przybliżoną indywidualną inflację w kalkulatorze PowerBI.