Nieruchomości – kawalerka [Case Study]

- Opublikowane

- Kategorie: Case study, Inwestycje, Nieruchomości

Przedstawiam kolejne duże Case Study wynajmu mieszkania typu kawalerka. W okresie ok 3 lat zarobiłem dotychczas nominalnie ponad 55 tys. PLN a roczna stopa zwrotu wynosi ponad 5%. W tym wpisie dowiesz się o szczegółowej strukturze przychodów, kosztów oraz zrozumiesz moje podejście do mieszkań na wynajem.

Niniejszy wpis typu Case Study wynajmu mieszkania typu kawalerka jest długi, dlatego na początku zamieszczam spis treści dla ułatwienia poruszania się po wpisie. Na końcu wpisu jest załączony plik MS Excel.

SPIS TREŚCI

WSTĘP

Jestem właścicielem wynajmowanego mieszkania typu kawalerka od lutego 2019 r. Przedstawiam wszystkie liczby, w tym szczegółową strukturę przychodów oraz kosztów.

Jest to moja druga inwestycja w mieszkanie na wynajem, tym razem dla zupełnie innego segmentu najemcy. O ile mieszkanie na pokoje było przeznaczone dla studentów, kawalerka docelowo miała być przeznaczona dla osób posiadających już kilka lat doświadczenia zawodowego lub osoby z zagranicy (cele biznesowe oraz prywatne).

Mieszkanie na pokoje dla studentów nie było finalnie dla mnie. W związku z tym szukałem takiego mieszkania, które wymagałoby minimalnych nakładów czasowych z mojej strony. Wpadłem na pomysł, aby wynajmować mieszkanie przez Airbnb ale długoterminowo, tj. na okres dłuższy niż 1 miesiąc.

Mam nadzieję, że ten wpis będzie merytoryczny i transparentny. Ktoś kto rozważa inwestycję w mieszkanie typu kawalerka na pewno znajdzie tutaj dużo informacji.

Pamiętaj, aby tego wpisu nie traktować jako zachęty do inwestycji w mieszkania na wynajem. Inwestycja w mieszkanie na wynajem ma dużo zalet oraz wad i nie jest dla każdego. Każda inwestycja powinna zostać poprzedzona rzetelną analizą danego przypadku oraz analizą naszej osobistej sytuacji (życiowej, finansowej, etc.). Każdy musi sam sobie odpowiedzieć czy warto inwestować w mieszkanie na wynajem. Na pewno ten wpis jest czymś co sam chciałbym przeczytać przed podjęciem decyzji o inwestycji.

KAWALERKA – MOJE PODEJŚĆIE DO INWESTYCJI

Na początku warto powiedzieć jaka jest moja filozofia inwestowania w mieszkania na wynajem. Jest to bardzo istotne, ponieważ każdy z nas ma własne preferencje, skłonności, potrzeby oraz sytuację finansową. W związku z tym kluczowe jest, aby zrozumieć przyczyny moich postępowań:

- Minimalizacja czasu – od początku inwestowania w mieszkania wiedziałem, że chce minimalizować moje zaangażowanie zamiast maksymalizować zyski. W tym okresie pracowałem i dalej pracuje na etacie.

- Delewarowanie – ponieważ moja sytuacja finansowa była bardzo stabilna, cały zysk z najmu kawalerki przeznaczałem na przedpłatę kredytu hipotecznego. Chciałem w ten sposób szybciej spłacić kredyt hipoteczny oraz redukować koszty (uniknąć problemów w okresie wysokich stóp procentowych).

- Kawalerka – ten rodzaj mieszkania pozwala na ograniczenie się do 1 najemcy (mniej problemów) oraz można zachować elastyczność w okresie najmu. Kawalerkę można wynajmować zarówno krótko oraz długo terminowo w zależności od potrzeb / preferencji.

KAWALERKA – GŁÓWNE CECHY

Poniżej jest lista najważniejszych informacji o mieszkaniu, które kupiłem. Mieszkanie wymagało totalnego remontu, ponieważ mieszkała w nim starsza Pani a ostatni remont było wykonany jeszcze w zeszłym wieku. Poprzez totalny remont rozumiem usunięcie wszystkiego z mieszkania aż do cementu / betonu. Ściany były burzone oraz stawiane nowe, od nowa była robiona cała hydraulika oraz elektryka, etc.

1) Lokalizacja

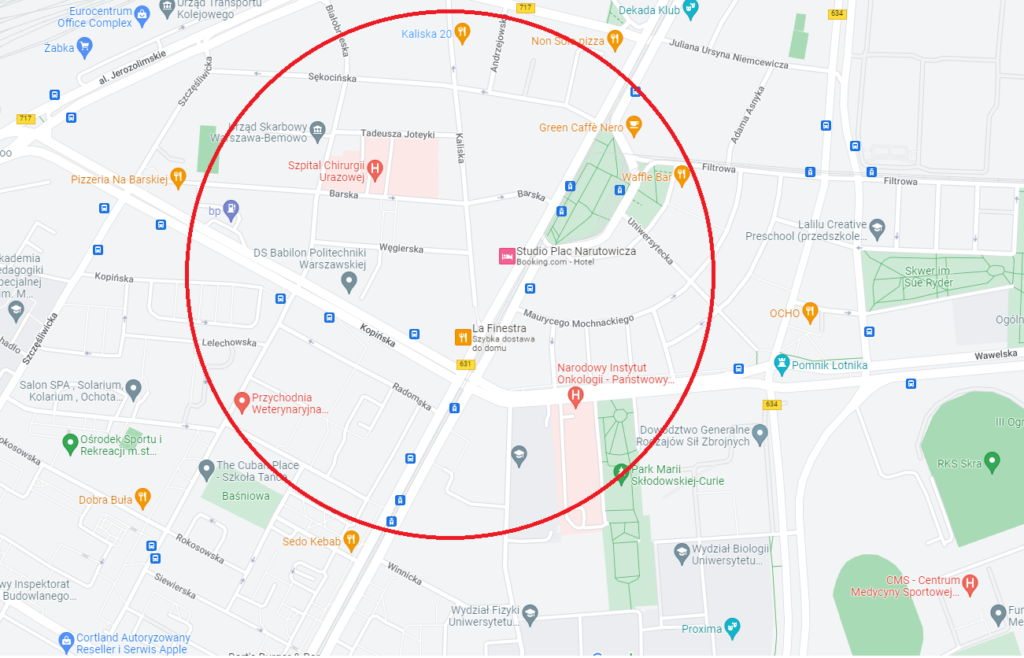

Mieszkanie mieści się w Warszawie przy ulicy Grójeckiej niedaleko Placu Narutowicza. Dojazd do centrum tramwajem zajmuje ok 15 minut. Jest także dobry dojazd tramwajem do okolicy biurowej przy rondzie Daszyńskiego, zajmuje to ok 10 minut. Niedaleko są także instytuty / wydziały Uniwersytetu Warszawskiego, matematyczny, fizyczny oraz chemiczny.

2) Budynek oraz okolica

Mieszkanie znajduje się w budynku z wielkiej płyty wybudowanym w latach 80 ubiegłego wieku na 2 piętrze. W budynku jest winda, do mieszkania nie przynależy miejsce parkingowe, ale jest mała piwniczka. Piwniczki nie udostępniam w ramach najmu. Mieszkanie jest wystarczająco duże, aby pomieścić wszystkie przedmioty najemcy (szafy są zaprojektowane dla 2 osób). Pomimo ruchliwych ulic w okolicy mieszkanie jest ciche, okna są od wewnętrznej strony budynków.

3) Cena oraz metraż

Mieszkanie o metrażu 40 m2 kupiłem za 372,5 tys. PLN co w przeliczeniu na m2 daje ok 9,3 tys. PLN. Jeżeli dobrze pamiętam to w 2019 r. cenę ok 9 tys. PLN za m2 można uznać za średnią rynkową lub trochę poniżej średniej rynkowej, mając na uwadze lokalizację mieszkania.

4) Układ

W mieszkaniu znajduje się… nie wiem ile pokoi. Zależy jak liczyć. Jak widać na poniższym obrazku, w prawym górnym rogu jest wejście do mieszkania. Od razu po prawej stronie jest pokój gospodarczy z pralka. Na początku korytarza jest duża szafa wnękowa, w dalszej części korytarza są kolejne dwie duże szafy wnękowe coś na kształt „garderoby”. Na końcu korytarza jest łazienka. Ta część mieszkania zajmuje ok 10 m2.

Z korytarza wchodzi się do jednego dużego pomieszczenia, które zawiera kuchnię, salon i sypialnię. Finalnie nie wiem jak to policzyć w pokojach aby taka informacja nie wprowadziła w błąd inne osoby.

5) Jakość

Mieszkanie przeszło totalny / generalny remont. Zdecydowałem się, aby standard mieszkania był przynajmniej średni, celowałem w średni plus. Zarówno od strony materiałów używanych w trakcie remontu oraz mebli i wyposażenia. Poniżej zdjęcie „głównego pokoju”. Zdjęcie zostało zrobione ok 2 lat temu, od tamtej pory doposażyłem mieszkanie w kilka przedmiotów, np. wiatrak oraz mikrofalówka.

AIRBNB

Dlaczego zdecydowałem się na wynajem kawalerki za pośrednictwem portalu Airbnb? Przede wszystkim chciałem przetestować sam portal jak i mechanizm jego działania. Dałem sobie 1 rok na testy.

Jak wspomniałem wcześniej celowałem w wynajem kawalerki także osobom z zagranicy. Pierwsze pytanie to jak do nich dotrzeć z ofertą. Airbnb jest portalem międzynarodowym więc odpowiedź nasunęła się automatycznie. Celowałem w osoby z zagranicy, ponieważ wydawało mi się, że w długim terminie jest możliwość osiągnięcia wyższych przychodów.

Airbnb jest portalem opartym na ocenie społeczności. Jeżeli ma się dobre oceny to łatwiej jest wynająć mieszkanie i na odwrót. Im gorsze oceny tym trudniej wynająć mieszkanie. Na początku wydawało mi się, że mieszkania tylko wysokiej jakości mogą uzyskać wysokie oceny. Oczywiście to myślenie było błędne więc zadałem sobie pytanie – jak uzyskać dobre oceny?

Odpowiedź wydawała mi się całkiem prosta i jak się okazało miałem racje. Wszystkie uzyskane przeze mnie średnie oceny były najwyższe, czyli wyniosły 5/5. Nieważne jaka jest cena najmu mieszkania, ważne aby cena najmu była poniżej oferowanego standardu. Innymi słowy chodzi o to aby relacja jakości do ceny była jak najwyższa. W ten sposób nawet jak na początku oferowałem prawie puste mieszkanie, osoba wynajmująca czuła, że otrzymuje dobrą transakcję / okazję. Wynajmowane mieszkanie ma wartość większą niż cena jaką zapłacił najemca.

W związku z tym przez pierwsze kilka miesięcy oferowałem kawalerkę z dyskontem. Dzięki temu szybko znalazłem pierwszą osobę chętną do najmu mojej kawalerki i od razu zarobiłem najwyższe oceny. Potem już było tylko łatwiej, wraz z kolejnymi najmami sukcesywnie podnosiłem ceny oraz doposażałem mieszkanie. Tak działałem aż do końca 2019 r.

Z początkiem 2020 r. przyszedł COVID-19 i… w sumie ten okres był dla mnie bardzo dobry. Kawalerka wynajmowała się przez cały 2020 r. oraz 2021 r. bez problemu. Wskaźnik obłożenia był powyżej 90%. Przestoje wynikały z kilku dniowych przerw pomiędzy kolejnymi najemcami. Rezerwacje miałem na kilka miesięcy do przodu, czasami nawet powyżej 6 miesięcy.

W związku z powyższym uznaje, że model wynajmu długoterminowego przez Airbnb sprawdził się. Jako najem długoterminowy rozumiem okres powyżej 1 miesiąca.

Dodatkowym atutem Airbnb jest to, że nie trzeba umawiać się na pokazywanie mieszkania przed podpisaniem umowy najmu. Tak naprawdę to nawet nie podpisujemy umowy, wszystko odbywa się poprzez aplikację, zdalnie. Taki model bardzo mi się podobał po doświadczeniach w wynajmie mieszkania na pokoje studentom.

ANALIZA PRZED KUPNEM KAWALERKI

Podobnie jak w przypadku mieszkania na pokoje, kupiłem pierwsze mieszkanie, które obejrzałem. W znalezieniu mieszkania pomagał mi pośrednik nieruchomości, któremu przekazałem bardzo jasne i konkretne wymagania jakiego mieszkania szukam (lokalizacja, metraż, rozkład, maksymalna cena łączna lub za m2, kryteria jakościowe).

Jeżeli jakieś mieszkanie spełniało moje wymagania to pośrednik nieruchomości przesyłał mi link do oferty. Ofert nie otrzymywałem dużo z uwagi na precyzyjne kryteria, które przekazałem pośrednikowi nieruchomości. Ofertę mieszkania na ulicy Grójeckiej otrzymałem po 1-2 miesiącach od nawiązania współpracy z pośrednikiem nieruchomości.

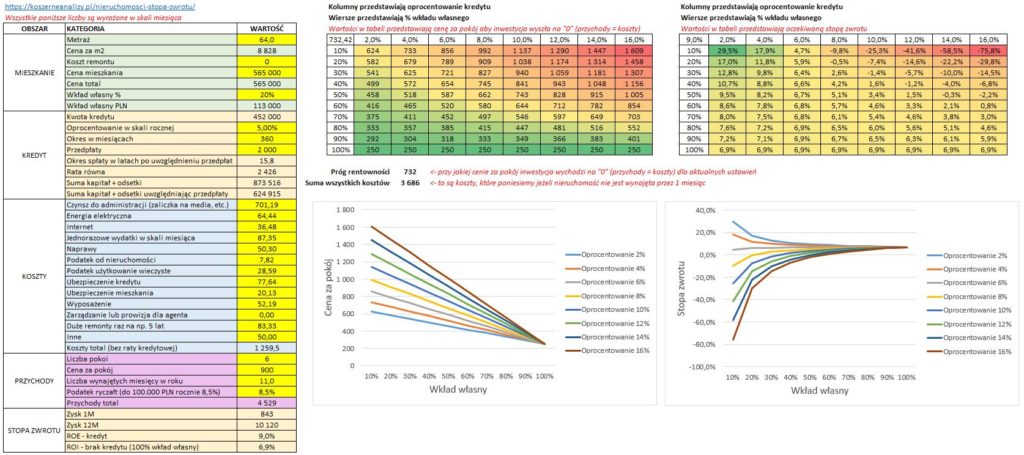

W międzyczasie ponownie przygotowałem analizę mieszkania typu kawalerka na wynajem. Szczegółowy opis głównego kalkulatora do liczenia stopy zwrotu inwestycji oraz analiz wrażliwości znajdziecie w tym wpisie. Niestety nie posiadam już pliku z analizą przed kupnem kawalerki na Grójeckiej, dlatego poniżej zamieszczam jeszcze raz zrzut ekranu pliku Excel z analizy mieszkania na pokoje, który poglądowo przedstawia zakres analizy.

Szukając mieszkania typu kawalerka wiedziałem, że potencjalne stopy zwrotu są o wiele niższe niż z wynajmu mieszkania na pokoje. Moim celem minimalnym było, aby kawalerka na początku wychodziła na zero czyli sytuacja, w której przychody pokrywają koszty. W długim okresie wiedziałem, że będę przedpłacał kredyt hipoteczny i z czasem mogę oczekiwać stopy zwrotu w okolicach 4% – 7%.

WYNIKI NAJMU KAWALERKI

Teraz przejdziemy do tematu zapewne najbardziej interesującego wszystkich, czyli pieniądze. Poniższa tabela przedstawia cały okres posiadania przeze mnie mieszkania, tj. od lutego 2019 r.

W tabeli znajdują się następujące kolumny, przy czym ich szczegółowe omówienie znajduje się w kolejnych rozdziałach:

- Okres – okres wyrażony w miesiącach.

- Przychody – jest to suma przychodów w danym okresie. Przychody uwzględniają czynsz oraz opłatę za media.

- Wydatki – jest to kategoria typu „ekonomiczna” na potrzeby policzenia zysku netto. Zawiera ona wszystkie wydatki jakie poniosłem w danym okresie, czyli jak musiałem kupić słuchawkę do prysznica albo klej to te wydatki znajdują się w tej kategorii. Natomiast amortyzacja już nie jest uwzględniana.

- Koszt – jest to kategoria typu „księgowa” na potrzeby obliczenia podatku. W tej kategorii uwzględniam amortyzację oraz koszty odsetkowe kredytu hipotecznego, ale nie uwzględniam już kosztu raty kapitałowej oraz wydatków na dodatkowe wyposażenie mieszkania.

- Podatek – należny podatek do urzędu skarbowego. Od początku rozliczałem się przez skalę podatkową.

- Netto – są to już finalne kwoty, które zostawały w mojej kieszeni, czyli zysk netto. Obliczam go jako Przychody – Wydatki – Podatek.

- ROE 12M – zwrot z kapitału (Return on Equity) liczony dla ostatnich 12 miesięcy od danego okresu. Jest to suma wartości Netto podzielona przez wartość kolumny ROE MIANOWNIK (suma wszystkich wydatków poniesionych na zakup mieszkania).

- ROE NAJEM – zwrot z kapitału (Return on Equity) liczony od początku okresu najmu (sierpień 2019 r.) do danego okresu. Jest to suma wartości Netto przeskalowana do okresu 1 roku podzielona przez wartość kolumny ROE MIANOWNIK (suma wszystkich wydatków poniesionych na zakup mieszkania).

- ROE ALL – zwrot z kapitału (Return on Equity) liczony od okresu posiadania mieszkania (luty 2019 r.) najmu do danego okresu. Jest to suma wartości Netto przeskalowana do okresu 1 roku podzielona przez wartość kolumny ROE MIANOWNIK (suma wszystkich wydatków poniesionych na zakup mieszkania).

- ROE MIANOWNIK – suma wszystkich wydatków poniesionych na zakup mieszkania. Mieszkanie kupiłem z wykorzystaniem kredytu hipotecznego, jednakże w październiku 2020 r. spłaciłem kredyt hipoteczny w całości. W związku z tym od momentu spłaty kredytu hipotecznego wydatki poniesione na zakup mieszkania są skalowane aż do pełnej ceny nieruchomości powiększonej o koszty remonty i pozostałe koszty transakcyjne.

Dla lepszej czytelności powyższej tabelki, kategorie Przychody, Wydatki oraz Netto przedstawiam w bardziej przyjaznej formie na wykresie poniżej. Na wykresie można zauważyć następujące wyróżniające się okresy:

- 02.2019 – 07.2019 – jest to okres finalizacji kupna mieszkania oraz przeprowadzenia generalnego remontu. W tym okresie ponoszę już koszty kredytu hipotecznego, ale jeszcze nie wynajmuje kawalerki.

- 08.2019 – 09.2020 – okres pierwszych najmów oraz testowania Airbnb. Przychody mocno fluktuują a koszty powoli się obniżają (kończenie doposażania mieszkania oraz przedpłaty kredytu hipotecznego).

- 10.2020 – kredyt hipoteczny jest spłacony w całości, koszty zostały istotnie obniżone. Przychody się już ustabilizowały z uwagi na dobre oceny na Airbnb. Średnia ocen to 5/5 oraz nadanie statusu superhosta, który zawsze utrzymywałem w kolejnych okresach.

PRZYCHODY

Wartości przychodów w danym miesiącu widać na wykresie oraz tabelce powyżej. To co warto pokazać to porównanie średniej ceny najmu w relacji do m2 kawalerki na Grójeckiej oraz mieszkania na pokoje na Ursynowie.

W przypadku mieszkania na pokoje ceny najmu obniżałem wraz z upływem czasu. Miało to na celu ograniczenie rotacji, zachęcić najemców do przedłużania umowy oraz zminimalizować moje zaangażowanie czasowe.

W przypadku kawalerki wiedziałem, że ceny najmu mogę i będę w czasie delikatnie podnosił. Mówię tutaj o długim terminie, w krótkim terminie oczywiście ceny najmu mogą podlegać różnym cyklom.

Poniższy wykres przedstawia cenę najmu (przychody) dla danego miesiąca w relacji do powierzchni mieszkania (kawalerka / pokoje). Ponieważ oba mieszkania były wynajmowane w innych okresach to oś X nie przedstawia danych miesięcy a ogólnie liczbę porządkową kolejnych okresów najmu. W ten sposób można łatwo porównać oba mieszkania na jednym wykresie.

Mieszkanie na pokoje nie uwzględnia ostatnich kilku miesięcy, kiedy mieszkanie nie było już wynajmowane i było w trakcie remontu przygotowywane do sprzedaży.

Kawalerka nie uwzględnia pierwszych kilku miesięcy, ponieważ wtedy mieszkanie było remontowane i nie było wynajmowane.

Powyższy wykres bardzo dobrze ilustruje moje założenia w praktyce. Patrząc na linię trendu (linia przerywana) można zauważyć, że średnia cena najmu za m2 w mieszkaniu na pokoje systematycznie malała, a średnia cena najmu za m2 w kawalerce systematycznie rosła. Pomijam kwestie dopasowania linii trendu (od strony matematycznej), chodzi mi po prostu o pokazanie długoterminowego trendu w formie graficznej.

Warto jest także odnotować fakt, że cena najmu za m2 z kawalerki bardzo zbliżyła się do uzyskiwanej z mieszkania na pokoje. Jestem bardzo zadowolony z takiego wyniku.

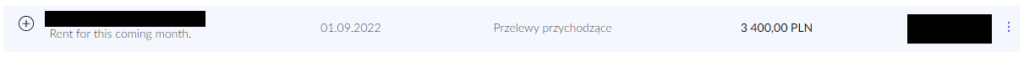

Od sierpnia 2022 r. przestałem wynajmować kawalerkę przez portal Airbnb. Wynika to z tego, że jeden z najemców wynajął ode mnie kawalerkę w maju na 1 miesiąc. Mówił, że dopiero jak przyjedzie do Polski to zacznie szukać mieszkania na dłuższy okres. Okazało się, że tak mu się u mnie spodobało, że postanowił wynająć ode mnie mieszkanie na 2 lata. Zgodziłem się na ten warunek po cenie 3.400 PLN.

WYDATKI

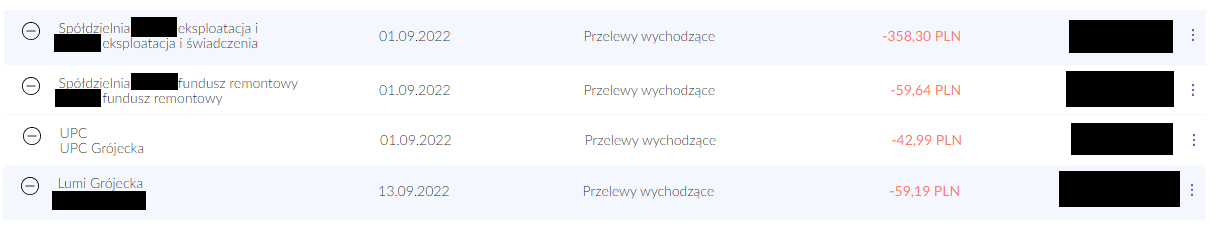

Nie będę się rozpisywać o wydatkach, ponieważ najlepiej przedstawią to poniższe dane. Na skumulowanym wykresie słupkowym wartości zostały zagregowany do 3 kategorii w celu łatwiejszej wizualizacji:

- Czynsz płacony do spółdzielni mieszkaniowej.

- Rata kredytu hipotecznego.

- Pozostałe.

Rata kredytu hipotecznego stanowiła ok 62% wszystkich wydatków, bardzo podobnie jak w przypadku mieszkania na pokoje (65%). Kredyt hipoteczny spłaciłem w październiku 2020 r. i od tego okresu czynsz stanowi średnio ok 68% wszystkich wydatków.

Poniższa tabela zawiera wszystkie kategorie oraz kwoty rozbite po miesiącach. Wydatki kształtowały się w miarę na stałym poziomie, które systematycznie malały, z uwagi na dokonywane przedpłaty kredytu hipotecznego.

Poniżej jest zrzut ekranu kosztów dla września 2022 r.

STOPA ZWROTU – ROE / ROI

Jednym z kluczowych zagadnień inwestowania jest policzenie stopy zwrotu. Jak zawsze można to policzyć na kilka sposobów, aczkolwiek właściwy sposób jest tylko jeden. Należy uwzględnić WSZYSTKIE przychody oraz koszty. Podkreślam słowo WSZYSTKIE, ponieważ spotkałem się z liczeniem stóp zwrotu, które nie uwzględniały wszystkich kosztów lub przychody były zbyt optymistyczne.

Zdecydowałem się przedstawić stopę zwrotu w trzech wariantach, ponieważ każda z nich pełni trochę inną rolę informacyjną:

- ROE 12M – stopa zwrotu z kapitału liczona dla 12 miesięcy poprzedzających dany okres. Np. jeżeli rozpatruje grudzień 2021 r. to zyski będą z okresu od stycznia 2021 r. do grudnia 2021 r. Przedstawia wynik tylko najnowszego okresu.

- ROE NAJEM – stopa zwrotu z kapitału liczona od sierpnia 2019 r. do danego okresu. Przedstawia wynik od początku najmu.

- ROE ALL – stopa zwrotu z kapitału liczona od lutego 2019 r. do danego okresu. Przedstawia wynik od momentu kupna mieszkania.

W celu przedstawienia miary ROE NAJEM oraz ROE ALL zdecydowałem się na przeskalowania zysków do okresu jednego roku prostą metodą annualizacji. Aby to zrobić należy sumę zysków pomnożyć przez 12 a następnie podzielić przez liczbę rozpatrywanych okresów w miesiącach a następnie wszystko odnieść do inicjalnych kosztów inwestycji. Można to zapisać za pomocą poniższego wzoru.

ROE = (ZYSK NETTO * 12 / OKRES) / KOSZT INWESTYCJI

W ten sposób zyski z okresu np. 3 miesięcy pomnożymy przez 4, aby uzyskać zyski roczne. Natomiast zyski 2 letnie zostaną podzielone przez 2, aby ponownie uzyskać zyski roczne.

W trakcie liczenia stopy zwrotu napotkałem jeszcze jeden problem. Inicjalnie inwestycja była finansowana kredytem hipotecznym. W trakcie trwania inwestycji spłaciłem kredyt hipoteczny. Rodzi się pytanie jak poprawnie obliczyć mianownik stopy zwrotu, czyli KOSZT INWESTYCJI?

Inicjalny koszt inwestycji wyniósł mnie ok 147 tys. PLN, szczegóły są na poniższym obrazku. Uwzględnia on wszystkie prowizje, koszty transakcyjne oraz podatki.

Jednak po spłacie kredytu hipotecznego jako mój KOSZT INWESTYCJI powinienem przyjąć wartość ok 479 tys. PLN. Jest to wartość ceny kupna mieszkania (372,5 tys. PLN) powiększona o wszystkie koszty transakcyjne (ok 15 tys. PLN) oraz koszty remontu (91,5 tys. PLN).

W celu poprawnego ujęcia wartości KOSZT INWESTYCJI od początku inwestycji do momentu spłaty kredytu hipotecznego przyjmuje wartość 147 tys. PLN (do września 2020 r. włącznie). Od momentu spłaty kredytu hipotecznego (październik 2020 r.) przez następne 12 miesięcy przeskalowuje liniowo 147 tys. PLN do 479 tys. PLN.

Robię to przez okres 12 miesięcy z dwóch powodów. Okres jednego roku wydaje się intuicyjnie odpowiedni do uchwycenia zmian w mianowniku stopy zwrotu. Drugi powód to zachowanie spójności w liczeniu miary ROE 12M. W ten sposób licznik oraz mianownik są przeskalowane w tej samej proporcji.

Np. w grudniu 2020 r. licznik uwzględnia 3M zysków bez kredytu hipotecznego oraz 9M z kredytem hipotecznym, mianownik jest przeskalowany w tej samej proporcji. Czyli jako KOSZT INWESTYCJI wychodzi nam ok 230 tys. PLN (147 tys PLN * 9 / 12 + 479 tys. PLN * 3 / 12).

Poniższy wykres przedstawia wszystkie 3 miary stopy zwrotu. Początki wykresu są trochę zaburzone, ponieważ tak jak wspominałem zacząłem od trochę niższej ceny najmu, którą sukcesywnie podnosiłem w czasie. Od mniej więcej połowy 2020 r. stopy zwrotu się stabilizują, co widać po kształcie krzywych. Są mniej „przerywane” i stają się bardziej „gładkie”.

- ROE 12M – od dłuższego czasu oscyluje około 5%, aktualnie wynosi 5,4%.

- ROE NAJEM – utrzymuje się poniżej 4%, aktualnie wynosi 3,6%

- ROE ALL – w mojej ocenie pełni najmniej poznawczą funkcję, w ostatnich miesiącach wynosi ok 2,5%.

Wykonałem drobny eksperyment polegający na przeciągnięciu w czasie dzisiejszych cen najmu (3.400 PLN) oraz kosztów (520 PLN) przez okres kolejnych 12 miesięcy. Stopy zwrotu dla 3 miar prezentują się następująco:

- ROE 12M – 7,2%.

- ROE NAJEM – 4,9%.

- ROE ALL – 4,0%.

Myślę, że powyższe wartości bardzo dobrze obrazują na jaką średnią stopę zwrotu można liczyć inwestując w nieruchomości przy dobrych warunkach rynkowych. Stopa zwrotu kształtuje się na poziomie od 4% do 7%, jeżeli inwestor nie będzie korzystać z dźwigni finansowej (kredytu hipotecznego).

STOPA ZWROTU – IRR

Kawalerkę cały czas posiadam i nie zamierzam w najbliższym czasie jej sprzedać (docelowo nigdy). Aczkolwiek pokusiłem się o kolejny eksperyment, mianowicie ile wyniesie stopa zwrotu zakładając dzisiaj jakąś potencjalną cenę sprzedaży mieszkania.

Znamy okres trwania inwestycji oraz wszystkie przepływy finansowe. W związku z tym stopę zwrotu można (a nawet trzeba) policzyć za pomocą formuły na wewnętrzną stopę zwrotu (IRR – Internat Rate of Return). W MS Excel można to policzyć za pomocą formuły XIRR.

Jednakże znowu mamy problem najpierw finansowania inwestycji kredytem hipotecznym oraz jego spłaty w trakcie trwania inwestycji. Aby dobrze to policzyć należy wszystkie przepływy w danym miesiącu skorygować o spłaty kapitału kredytu hipotecznego. Wartość NETTO uwzględnia spłaty kapitału w ramach miesięcznych rat kredytowych. Trzeba jednak jeszcze uwzględnić dokonywane przedpłaty w trakcie trwania inwestycji oraz finalną spłatę kredytu.

Poniższa tabela przedstawia wartości NETTO oraz PRZEDPŁATA, ostatnia kolumna RAZEM jest to suma kolumn NETTO oraz PRZEDPŁATA. Od sierpnia 2019 r. dokonywałem regularnych przedpłat a w październiku 2020 r. spłaciłem cały pozostały kapitał, zamykając w ten sposób kredyt hipoteczny. Było to możliwe dzięki sprzedaniu wcześniej mieszkania na pokoje, o czym szczegółowo pisałem w tym wpisie. Przy okazji zachęcam wszystkich do dokonywania przedpłat kredytu hipotecznego, szczegółowy kalkulator znajduje się w tym wpisie.

Jako potencjalną cenę mieszkania przyjąłem 540 tys. PLN. W tym wpisie opisałem różne metody wyceny nieruchomości, właśnie na przykładzie mojej kawalerki na Grójeckiej. Z moich analiz wyszło mi, że ceną rynkową powinna być kwota właśnie ok 540 tys. PLN.

Podstawiając jako ostatni przepływ kwotę 540 tys. PLN za pomocą formuły XIRR otrzymujemy potencjalną stopę zwrotu w wysokości 7,8%.

Pokusiłem się jeszcze o wykonanie analizy wrażliwości potencjalnej stopy zwrotu w zależności od potencjalnej ceny mieszkania, co przedstawia poniższy wykres. Ta analiza ma odpowiedzieć na pytanie za ile powinienem sprzedać mieszkanie, aby uzyskać satysfakcjonującą mnie stopę zwrotu. Oczywiście mając pewne ograniczenia natury rynkowej. Gdyby ktoś dzisiaj zaoferował mi 1 mln PLN to bym sprzedał kawalerkę bez mrugnięcia okiem, aczkolwiek taka sytuacja zapewne się nie wydarzy. Sprzedając kawalerkę za 1 mln PLN stopa zwrotu wyniosłaby 32,4% :).

PODSUMOWANIE

Z perspektywy czysto liczbowej, inwestycję można zaliczyć po prostu do udanych. Stopa zwrotu oscyluje około średnich rynkowych, ostatnie 12 miesięcy jest to powyżej 5%. Z perspektywy finansowej także jestem zadowolony. Od początku najmu, czyli w ostatnich 38 miesiącach nominalnie zarobiłem ponad 55 tys. PLN. Średnio w całym okresie najmu daje to ok 1,4 tys. PLN miesięcznie, w okresie po spłacie kredytu hipotecznego daje to ok 2,1 tys. PLN miesięcznie.

Kupując kawalerkę nie byłem nastawiony na wysokie potencjalne stopy zwroty. Z takim nastawieniem kupowałem mieszkanie na pokoje. Kawalerka miała przynosić średnio rynkowe stopy zwrotu przy jak najmniejszym zaangażowaniu czasowym. Oczywiście kawalerka to jedna umowa najmu, więc jest bardzo mało pracy z „klientem”. Poza pojedynczymi wyjątkami, w okresie ok 3 lat moja praca z „klientem” ograniczała się jedynie do przywitania oraz oprowadzenia po mieszkaniu, wyjaśniając co i gdzie jest lub jak działa.

Jako kolejny plus wynajmu przez Airbnb można podać właśnie specyficzny rodzaj „klienta”. Na Airbnb ludzie oceniają mieszkania, ale także właściciele mieszkania oceniają ludzi wynajmujących mieszkania. W związku z tym ludzie nie zostawiają po sobie bałaganu i sprzątają przed opuszczeniem mieszkania (dla pewności przypominałem o tym w wiadomości). Nigdy nie przyjeżdżałem w dniu zakończenia najmu. Po prostu mówiłem, aby osoba opuściła mieszkanie w dogodnym czasie i zostawiła klucze w skrzynce na listy. Dla mnie osobiście był to właśnie sposób na minimalizowanie zaangażowania czasowego.

Ogólnie jestem bardzo zadowolony z kawalerki na Grójeckiej, pomimo osiągania stóp zwrotu jedynie w granicach „średnio rynkowych”. Prezentowane przez mnie stopy zwrotu można by podciągnąć do góry, jednakże musiałoby to oznaczać jedną z następujących rzeczy.

Możliwość uzyskania wyższych przychodów decydując się na krótsze okresy najmu (np. dobowe / kilkudniowe). Konsekwencją tego byłoby większe zaangażowanie czasowe. Jak zwykle jest to kwestia „coś za coś”, klasyczny przypadek wymiany czasu za pieniądze.

Zrobienie tańszego remontu. Mógłbym kupić tańsze materiały, zatrudnić najtańszą ekipę remontową oraz wyposażyć mieszkanie w tanie meble. Konsekwencją tego byłoby użeranie się z ekipą remontową. Moja ekipa remontowa była super, dobra komunikacja oraz wszystkie prace wykonane w realnych terminach. W długiej perspektywie nieuchronne oznaczałoby to ponoszenie kosztów napraw, co przekłada się na większe zaangażowanie czasowe. Mogę powiedzieć, że kawalerka po ponad 3 latach wynajmowania nie wymagała i nie wymaga żadnego remontu. Najbliższy remont typu delikatne „odświeżenie” planuje za 2 lata, czyli po skończeniu aktualnego najmu co da okres 5 lat od startu wynajmu.

PLIK MS EXCEL

Poniżej załączam plik MS Excel, który przedstawia wszystkie dane opisane w niniejszym wpisie.

Wpisy o podobnej tematyce

S&P 500 – analiza ryzyka od 1950 r. [Excel]

Jak bardzo ryzykowny jest indeks S&P 500? Przeanalizujemy indeks S&P 500 wyłącznie w kontekście szeroko rozumianego ryzyka. Przyjrzymy się bliżej takim miarom jak odchylenie standardowe, maksymalne obsunięcie kapitału oraz czas powrotu na szczyt.

S&P 500 – analiza od 1950 r. [Excel]

Indeks S&P 500 jest najbardziej popularnym i rozpowszechnionym indeksem giełdowym na świecie. Sam inwestuję w ETF oparty właśnie na S&P 500 i już od dawna chciałem wykonać kompleksową analizę S&P 500. W tym wpisie dowiesz się jak kształtowały się historyczne stopy zwrotu oraz jak bardzo jest to ryzykowny indeks w zależności od horyzontu inwestycji.

IKZE – wybór domu maklerskiego oraz ETF [Excel]

Obszernie wyjaśniam swoją strategię inwestycyjną na emeryturę, kryteria wyboru domu maklerskiego oraz klasy aktywów. Założę konto IKZE w domu maklerskim BOSSA oraz będę inwestować w ETF na indeks S&P 500.